Ngành tiêu biểu năm 2021: Hoạt động phát hành TPDN ngành BĐS 6T2021 và mối quan hệ với ngân hàng

Tóm lược

- Thị trường trái phiếu doanh nghiệp tăng trưởng đầu năm 2020 khi tín dụng tăng trưởng nhanh hơn vốn huy động

- Phần lớn trái phiếu bất động sản được mua lại bởi tổ chức tín dụng

- Ngân hàng phát hành trái phiếu để mua trái phiếu bất động sản

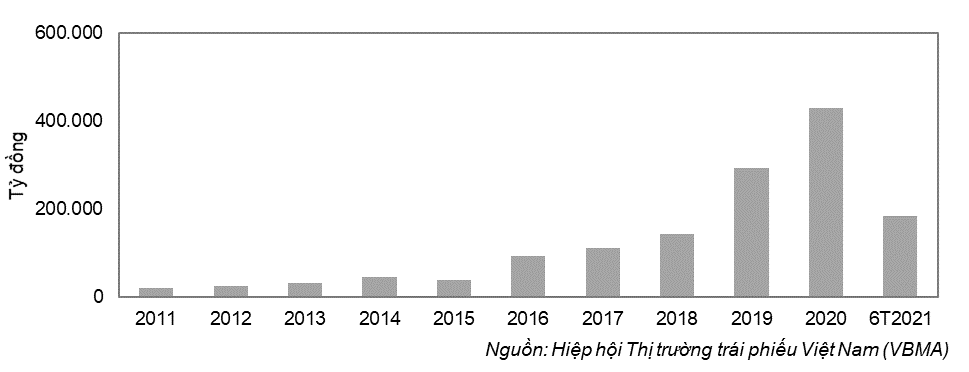

Thị trường trái phiếu doanh nghiệp tiếp tục khởi sắc 6 tháng đầu năm 2021 sau khi bùng nổ năm 2019. Tổng khối lượng trái phiếu doanh nghiệp phát hành trong hai quý đầu năm đạt 192.203 tỷ đồng. Trong đó, khối lượng phát hành riêng lẻ đạt 176.828 tỷ đồng, khối lượng phát hành ra công chúng đạt 15.375 tỷ đồng lần lượt tăng 8% và 53% so với cùng kỳ năm 2020. Vì Lãi suất huy động thấp nên tình hình huy động vốn của ngân hàng diễn ra chậm chạp dẫn đến thiếu hụt nguồn vốn cho vay. Trong khi đó doanh nghiệp đang khát vốn trong giai đoạn dịch bệnh, đặc biệt là doanh nghiệp bất động sản. Để giải quyết bài toán nguồn vốn, các doanh nghiệp đã chuyển sang kênh huy động trái phiếu nhằm bù đắp lượng vốn thiếu hụt trong kinh doanh trong giai đoạn khó khăn dịch bệnh.

Hơn nữa, huy động vốn thông qua phát hành trái phiếu có nhiều ưu điểm hơn kênh ngân hàng truyền thống dù lãi suất không hấp dẫn bằng. Trong giai đoạn khan hiếm nguồn vốn, trái phiếu là kênh huy động đủ đáp ứng nhu cầu vốn và điều kiện không quá chặt khi hiện tại doanh nghiệp không yêu cầu phải xếp hạng tín nhiệm để được phát hành. Thêm vào đó, kênh trái phiếu có khả năng huy động vốn nhanh hơn, doanh nghiệp cũng có thể lựa chọn thời gian trả nợ dài hay ngắn hạn tùy vào mục đích sử dụng vốn. Tương tự trong việc thanh toán lợi tức, doanh nghiệp có thể kéo dài thời gian sao cho phù hợp với tình hình tài chính doanh nghiệp thay vì trả từng đợt như ngân hàng. Khi đó, huy động vốn thông qua phát hành trái phiếu giúp doanh nghiệp chủ động hơn trong việc huy động vốn, từ đó giúp doanh nghiệp đạt hiệu quả xoay vòng vốn tốt hơn.

Biểu đồ: Giá trị phát hành trái phiếu doanh nghiệp giai đoạn 2011-6T2021

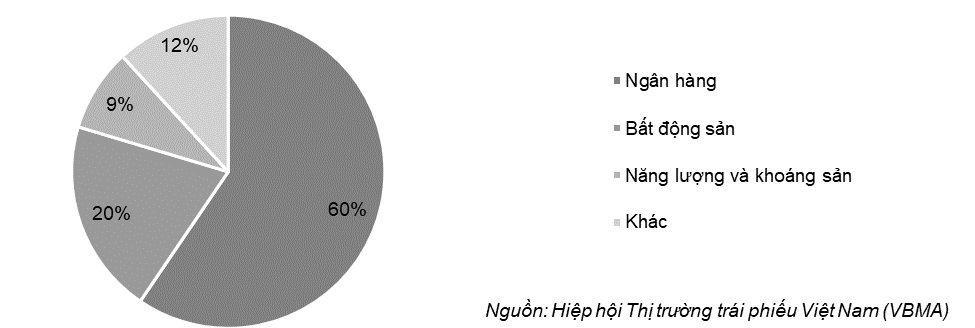

Ngân hàng là đơn vị phát hành trái phiếu lớn nhất thị trường trong nước. Đây là nguồn với ngân hàng đây là dòng tiền huy động quan trọng trong giai đoạn lãi suất thấp, huy động tiền gửi gặp khó khăn. Dòng tiền này sẽ bổ sung dòng vốn cho vay, khi tăng trưởng huy động không theo kịp tăng trưởng tín dụng. Ngoài ra, tăng vốn thông qua phát hành trái phiếu là chiến lược nới room tín dụng của cá ngân hàng thương mại. Vì room tín dụng ngân hàng được cấp thông qua nhiều tiêu chí, trong đó có tỷ lệ an toàn vốn CAR. Khi đó, CAR tỷ lệ thuận với vốn tự có nên ngân hàng muốn tăng vốn tự có thông qua phát hành trái phiếu.

Tiếp đến là ngành bất động sản, sau khi gặp khó khăn ở kênh huy động truyền thống thì doanh nghiệp bất động sản tiếp tục sử dụng kênh trái phiếu như là kênh huy động chính. Phần lớn các doanh nghiệp bất động sản là bổ sung vốn cho các dự án mới trong xu hướng dịch chuyển dòng vốn FDI và tái khởi động các dự án bị đình trệ do dịch bệnh giai đoạn trước. Đặc biệt, gần đây Việt Nam thu hút nhiều dự án FDI liên quan đến ngành công nghiệp chế biến chế tạo vào các khu công nghiệp. Các đợt phát hành trái phiếu nổi bật như: đợt huy động 500 tỷ đồng của Công ty cổ phần Glexhomes, đợt huy động 1.500 tỷ đồng của Tổng Công ty Phát triển Đô thị Kinh Bắc. Ngoài ra, trong giai đoạn này còn có 2 đợt phát hành trái phiếu trên thị trường quốc tế gồm của tập đoàn Vingroup với 500 triệu USD và Công ty Cổ phần Bất động sản BIM với 200 triệu USD.

Biểu đồ: Tỷ trọng phát hành trái phiếu thị trường trong nước giai đoạn 6 tháng đầu năm 2021

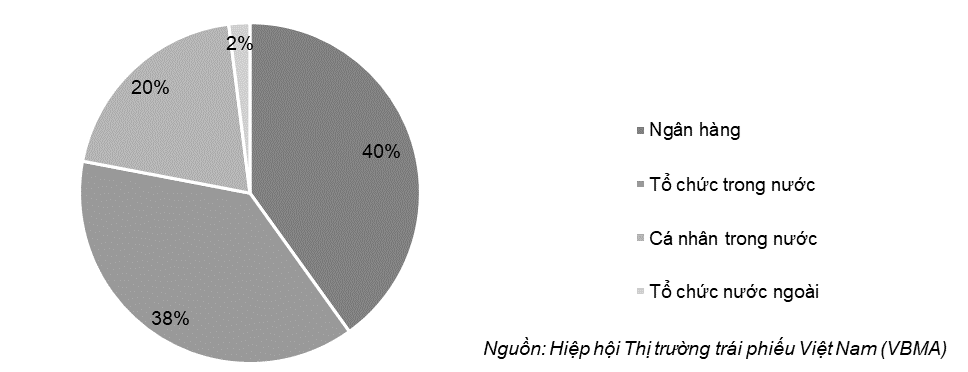

Ngân hàng còn phát hành trái phiếu để mua trái phiếu ngành bất động sản, trên thị trường sơ cấp ngân hàng là đơn vị mua trái phiếu bất động sản nhiều nhất. Hơn 40% khối lượng trái phiếu bất động sản phát hành được các ngân hàng mua lại, tuy nhiên con số này có thể cao hơn nhiều. Vì trên thực tế, 38% ghi nhận được mua lại bởi tổ chức trong nước có thể bao gồm các tổ chức tín dụng trong đó nên tỷ trọng trái phiếu bất động sản được ngân hàng mua lại có thể cao hơn. Liệu ngân hàng đang ham lợi lớn từ lãi suất hấp dẫn của trái phiếu mà bỏ qua rủi ro? Trên thực tế lãi suất trái phiếu ngân hàng thấp hơn so với nhiều nhóm ngành khác. Giai đoạn dịch bệnh nhiều doanh nghiệp gặp khó khăn, doanh nghiệp không có khả năng trả nợ nên phát hành trái phiếu để lấy tiền trả nợ nhằm mục đích đảo nợ.

Biểu đồ: Cơ cấu nhà đầu tư trái phiếu bất động sản trên thị trường sơ cấp

Thêm vào đó, ngân hàng nhà nước đang siết chặt tỷ lệ cho vay đối với ngành bất động sản. Trong khi nhu cầu vốn của ngành bất động sản rất lớn, ngân hàng lại rất khó khăn để xin nới room tín dụng cho ngành bất động sản. Chính vì vậy, mua trái phiếu là cách để ngân hàng có thể cho vay mà không vi phạm quy định của ngân hàng Nhà nước đề ra.