Các vấn đề doanh nghiệp cần quan tâm khi sử dụng nợ

Trong quá trình phát triển hoạt động kinh doanh của một doanh nghiệp sẽ có rất nhiều những vấn đề quan trọng mà doanh nghiệp cần phải quan tâm, tìm hiểu để đưa ra những quyết định tài chính đúng đắn nhất cho doanh nghiệp của mình. Một trong những vấn đề có lẽ bất kỳ doanh nghiệp nào cũng sẽ không tránh khỏi chính là vấn đề sử dụng nợ vay. Vậy đâu sẽ là những yếu tố mà doanh nghiệp cần quan tâm khi quyết định sử dụng nợ vay cho doanh nghiệp của mình?

Tóm lược:

- Doanh nghiệp cần có cái nhìn khách quan trong việc lựa chọn mức độ sử dụng nợ

- Hiểu đặc điểm mô hình kinh doanh của doanh nghiệp là một trong những yếu tố đầu tiên để lựa chọn mức độ sử dụng nợ

- Thực tế mức độ sử dụng nợ ở một số ngành nghề phổ biến của Việt Nam

- Chi phí cố định, tính tập trung trong quá trình luân chuyển hàng tồn kho và khoản phải thu của doanh nghiệp cũng sẽ là những yếu tố chi phối quá trình lựa chọn mức độ sử dụng nợ

Khi nợ vay có tác động khuếch đại các kết quả kinh doanh của doanh nghiệp nên nếu doanh nghiệp hoạt động hiệu quả thì việc sử dụng nợ sẽ giúp mức độ sinh lời được gia tăng. Tuy nhiên, điều ngược lại cũng hoàn toàn đúng nếu như doanh nghiệp sử dụng nợ không hiệu quả. Với vai trò là chủ doanh nghiệp thì bạn cần phải có cái nhìn rất khách quan về việc lựa chọn mức độ sử dụng nợ. Căn bản của quá trình lựa chọn mức độ sử dụng nợ đó chính là quá trình am hiểu về những biến động trong ngành nghề kinh doanh được lựa chọn với những biện pháp quản lý rủi ro đang có trong tay.

Đầu tiên là hiểu đặc điểm của mô hình kinh doanh. Thông thường các lĩnh vực có mức độ ổn định trong doanh thu nên sử dụng nợ nhiều hơn để khuếch đại mức độ sinh lời khiêm tốn của mình. Trong khi đó những lĩnh vực có mức độ biến động doanh thu càng cao thì mức độ sử dụng nợ càng nên thận trọng để tránh trường hợp rủi ro kinh doanh và rủi ro tài chính cùng xảy ra đồng thời nhanh chóng đẩy nhanh doanh nghiệp vào quá trình kiệt quệ tài chính. Theo nguyên lý đó thì những lĩnh vực kinh doanh như sản phẩm tiêu dùng có thể lựa chọn mức độ đòn bẩy cao trong khi những lĩnh vực như xây dựng và bất động sản nên lựa chọn sử dụng một mức độ đòn bẩy thấp.

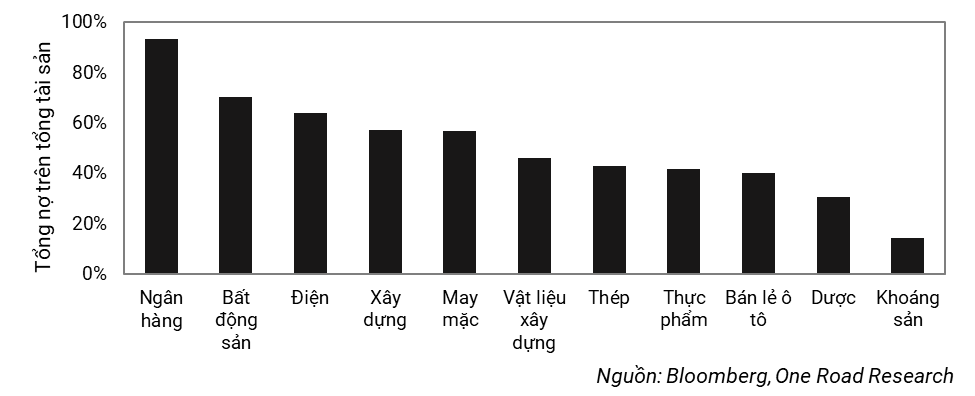

Biểu đồ bên dưới thể hiện tỷ lệ sử dụng nợ trên tổng tài sản của các ngành nghề khác nhau, với mẫu đại diện là các doanh nghiệp trên sàn chứng khoán Việt Nam. Bất động sản, điện hay xây dựng đang là những lĩnh vực có mức độ sử dụng nợ cao nhất. Việc các lĩnh vực nhạy cảm với chu kỳ kinh tế như thế này lại sử dụng mức độ sử dụng nợ cao cũng góp phần giải thích tại sao các doanh nghiệp bất động sản Việt Nam thường rất dễ gặp vấn đề khi chu kỳ kinh tế có vấn đề.

Thông thường thì các doanh nghiệp bất động sản tại Việt Nam luôn mượn vốn để xây dựng sau đó hy vọng rằng việc những người mua sẵn sàng ứng tiền cho dự án sẽ giúp chủ đầu tư có thể nhanh chóng thu hồi lại vốn và sau đó lại dùng phần vốn thu được tiếp tục đổ vốn vào các dự án khác. Nếu mọi chuyện diễn ra suôn sẻ thì việc quản lý dòng vốn theo cách hiệu quả nói trên sẽ giúp cho chủ đầu tư có thể tiết kiệm rất nhiều đồng vốn phải bỏ ra, từ đó có thể gia tăng mức độ sinh lời rất nhanh. Tuy nhiên, nếu như việc quản lý dòng vốn không hiệu quả và vì lý do kinh tế khiến các dự án chậm triển khai thì sẽ ảnh hưởng nghiêm trọng đến quản lý dòng tiền của doanh nghiệp.

Minh họa: Tỷ lệ nợ trên tổng tài sản của các ngành nghề

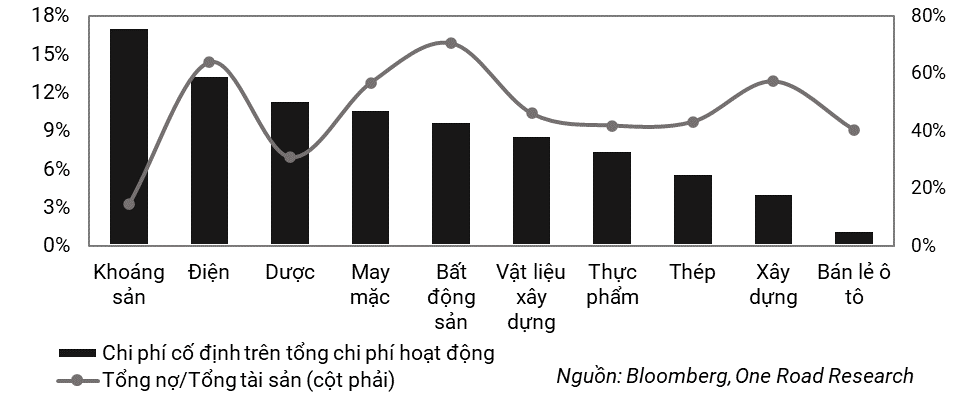

Vấn đề thứ hai là nếu mô hình kinh doanh của doanh nghiệp có chi phí cố định lớn thì doanh nghiệp cũng nên thận trọng trong việc sử dụng nợ vì qua đó có thể sẽ làm gia tăng thêm chi phí cố định, từ đó làm cho mức doanh thu hòa vốn của doanh nghiệp càng cao, đồng thời qua đó gia tăng rủi ro hoạt động của doanh nghiệp. Khi mô hình kinh doanh không hiệu quả thì cấu trúc chi phí với phần lớn chi phí cố định sẽ làm cho sự sụt giảm trong doanh thu tác động càng mạnh mẽ lên dòng lợi nhuận cuối cùng. Biểu đồ bên dưới thể hiện tỷ lệ chi phí cố định của các ngành nghề khác nhau kèm theo mức độ sử dụng nợ tương ứng.

Minh họa: Tỷ lệ chi phí cố định trên chi phí hoạt động của các ngành

Vấn đề thứ ba là xem xét tính tập trung trong quá trình luân chuyển của hàng tồn kho và khoản phải thu của doanh nghiệp. Nếu như hàng tồn kho của dự án tập trung vào một số mặt hàng nhất định thì khi mặt hàng đó gặp vấn đề trong quá trình luân chuyển sẽ có thể ảnh hưởng đến dòng tiền thu vào của doanh nghiệp. Tương tự như vậy, nếu như việc tiêu thụ của doanh nghiệp cũng phụ thuộc vào một số người mua nhất định thì việc luân chuyển dòng tài chính của doanh nghiệp sẽ không tuân thủ theo mô hình kinh doanh nữa mà sẽ phụ thuộc rất nhiều vào mức độ ưa chuộng của một sản phẩm hoặc mức độ tín nhiệm của một đối tác cụ thể. Khi đó rủi ro tài chính cho doanh nghiệp sẽ rất dễ xảy ra, từ đó dẫn đến việc mất khả năng thanh toán của doanh nghiệp.

Hãy tưởng tượng một doanh nghiệp bất động sản có danh mục đầu tư xây dựng phần lớn tập trung vào khu vực thành phố Hồ Chí Minh và nếu vì một lý do gì đó mà quá trình cấp phép hoặc chuyển nhượng của các dự án bị ngừng trệ thì khi đó tiền của doanh nghiệp sẽ nằm chết trong giá trị hàng tồn kho kém luân chuyển. Có thể người mua vẫn sẵn sàng mua, tuy nhiên việc dự án chậm hoàn thành sẽ có thể khiến chi phí giá thành của dự án đội lên từng ngày do chi phí lãi vay là gánh nặng ăn vào lợi nhuận của doanh nghiệp. Doanh nghiệp phụ thuộc vào nguồn vốn vay càng nhiều thì khi hoạt động kinh doanh bị ngừng trệ như vậy càng đẩy các doanh nghiệp nhanh đến bờ vực phá sản.

Tóm lại, đa số các doanh nghiệp đều sẽ sử dụng nợ vay trong quá trình hoạt động và phát triển doanh nghiệp của mình. Tuy nhiên, việc sử dụng nợ vay như thế nào để đem lại hiệu quả, giúp tăng mức sinh lời cho doanh nghiệp là một bài toán mà bất cứ doanh nghiệp nào cũng cần phải xem xét, cân nhắc kỹ lưỡng bước lựa chọn mức độ sử dụng nợ khi xác định sử dụng nợ vay để đảm bảo mang lại hiệu quả sử dụng cao nhất và hạn chế rủi ro do việc sử dụng nợ mang lại về mức tối thiểu cho doanh nghiệp của mình.