So sánh mức room tín dụng được cấp và con số tăng trưởng thực tế năm 2024

Mức độ phân bổ hạn mức (room) tín dụng từ Ngân hàng Nhà nước (NHNN) phụ thuộc đáng kể vào xếp hạng nội bộ quy định tại Thông tư 52/2018/TT-NHNN, dẫn đến tốc độ phát triển không đồng đều giữa các tổ chức tín dụng. Trong bối cảnh năm 2024 nhiều biến động, hiểu rõ cơ chế phân bổ room cùng chiến lược khai thác của mỗi ngân hàng sẽ giúp nhà đầu tư và doanh nghiệp nắm bắt tốt cơ hội trên thị trường tài chính.

Năm 2024 tiếp tục chứng kiến xu hướng tăng trưởng tín dụng tích cực, khi Ngân hàng Nhà nước (NHNN) đặt mục tiêu chung khoảng 15% nhằm hỗ trợ mạnh mẽ cho đà phục hồi kinh tế. Trên thực tế, nhiều ngân hàng như Techcombank hay HDBank đã đạt mức tăng trưởng ấn tượng, lần lượt đạt 21,80% và 28,85% trong năm 2024, vượt xa mức trung bình toàn ngành. Tuy vậy, bức tranh tổng thể lại có sự phân hóa: các ngân hàng sở hữu nền tảng vốn vững chắc, quản trị rủi ro hiệu quả và chiến lược kinh doanh hợp lý vẫn duy trì đà tăng trưởng nhanh, trong khi những đơn vị gặp khó khăn trong huy động vốn, hạn chế về nợ xấu hoặc chưa hoàn tất chuẩn Basel II lại chật vật hơn trong cuộc đua tăng trưởng tín dụng.

Trước tình hình đó, cách NHNN áp dụng Thông tư 52/2018/TT-NHNN về xếp hạng tổ chức tín dụng được xem là “chìa khóa” xác định hạn mức (room) tín dụng của mỗi ngân hàng. Đây là nền tảng pháp lý quan trọng, giúp NHNN kiểm soát chất lượng hoạt động hệ thống, đồng thời cho phép các ngân hàng “khỏe” được ưu tiên tăng trưởng dư nợ nhanh hơn. Dưới đây, bài viết sẽ phân tích vai trò của Thông tư 52 trong việc phân bổ room tín dụng và lý giải nguyên nhân dẫn đến sự phân hóa rõ nét về tăng trưởng tín dụng thực tế của các ngân hàng trong năm 2024.

Cách NHNN phân bổ room tín dụng cho các ngân hàng năm 2024

Phân bổ room tín dụng là một công cụ điều tiết thị trường tài chính quan trọng của NHNN. Thông qua việc giới hạn tỷ lệ tăng dư nợ cho vay tại mỗi ngân hàng, nhà quản lý có thể kiểm soát nguồn vốn bơm ra nền kinh tế, giảm nguy cơ “tăng trưởng nóng” và ngăn chặn áp lực lạm phát. Bước sang năm 2024, trong bối cảnh kinh tế thế giới vẫn đối mặt với nhiều bất ổn, NHNN càng thận trọng hơn khi đánh giá năng lực mỗi tổ chức tín dụng và thực hiện cấp room sao cho phù hợp với tình hình vĩ mô.

Cơ chế này cũng định hướng dòng vốn vào các lĩnh vực ưu tiên, như nông nghiệp công nghệ cao, xuất khẩu, doanh nghiệp nhỏ và vừa (SME), nhà ở xã hội, hay năng lượng tái tạo. Những ngân hàng đáp ứng tiêu chuẩn về an toàn vốn, kiểm soát nợ xấu và duy trì hiệu quả kinh doanh thường được giao room tín dụng cao hơn, khuyến khích họ gia tăng cung ứng vốn cho khu vực sản xuất kinh doanh. Ngược lại, tổ chức tín dụng chưa nâng cao chất lượng tài sản hoặc đang tiềm ẩn rủi ro cao sẽ bị giới hạn room để tránh phát sinh thêm nợ xấu.

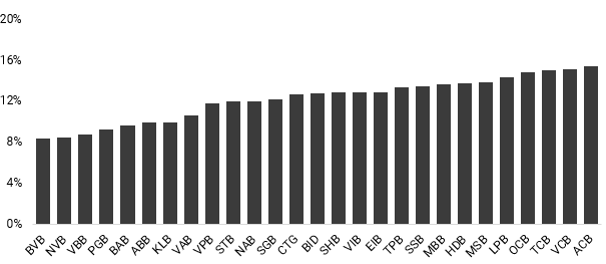

Thông tư 52/2018/TT-NHNN đưa ra phương pháp xếp hạng các tổ chức tín dụng theo nhóm tiêu chí CAMELS (vốn, chất lượng tài sản, quản trị, hiệu quả kinh doanh, thanh khoản và độ nhạy cảm trước rủi ro thị trường). Dựa vào tổng điểm, ngân hàng được phân hạng A, B, C, D hoặc E. Hạng A phản ánh năng lực tài chính và quản trị tốt nhất, trong khi hạng E cho thấy nhiều vấn đề nghiêm trọng cần khắc phục. Dựa trên ước tính của chúng tôi từ kết quả tài chính của năm 2022 theo hướng dẫn của Thông tư 52 thì đồ thị bên dưới thể hiện mức room tín dụng được cấp từ NHNN cho năm 2024. Các ngân hàng với tiềm lực tài chính vững mạnh, hiệu quả kinh doanh ổn định và chiến lược kinh doanh rõ ràng như ACB, VCB và TCB luôn nằm trong nhóm dẫn đầu về hạn mức room tín dụng do NHNN cấp.

Biểu đồ 1: Mức room 2024 ước tính dựa trên thông tư 52

Nguồn: Tổng hợp

Kết quả xếp hạng này trở thành cơ sở quan trọng khi NHNN cấp room tín dụng. Dù Thông tư 52 không quy định một công thức cố định để tính trực tiếp tỷ lệ tăng trưởng, việc một ngân hàng đạt hạng cao sẽ thường nhận được mức room lớn hơn, ở khoảng 12% – 15%. Những đơn vị hạng thấp, do nợ xấu cao hoặc chưa hoàn thiện chuẩn Basel II, chỉ được giao room dưới 10%. Điều này buộc các ngân hàng phải tập trung giảm nợ xấu, xử lý tài sản tồn đọng và tăng vốn chủ sở hữu để cải thiện xếp hạng. Qua đó, cơ quan quản lý có thể duy trì kỷ luật thị trường, ngăn ngừa rủi ro hệ thống và bảo đảm minh bạch trong toàn ngành.

Thông qua Thông tư 52/2018/TT-NHNN, NHNN không chỉ tác động đến năng lực cho vay của từng ngân hàng, mà còn khuyến khích họ hướng tín dụng vào mảng kinh doanh ưu tiên. Nếu ngân hàng có chiến lược phù hợp, kiểm soát rủi ro tốt, duy trì kết quả kinh doanh khả quan, cơ quan quản lý sẵn sàng nới thêm room trong đợt điều chỉnh giữa năm. Đối với những ngân hàng nhỏ đang tái cơ cấu, việc nâng thứ hạng có thể giúp họ tiếp cận thêm nguồn vốn, mở rộng quy mô mà vẫn đảm bảo tính an toàn.

Sự phân hóa trong tăng trưởng tín dụng thực tế và chiến lược của các ngân hàng

Theo báo cáo tài chính năm 2024, Techcombank, MB Bank, ACB và một số ngân hang tư nhân top đầu đều chạm mức tăng trưởng tín dụng từ 16% đến 20%. Đây là nhóm có nền tảng vốn tự có lớn, tỷ lệ nợ xấu thấp (thường dưới 1%), cùng hệ số an toàn vốn (CAR) đáp ứng Basel II hoặc tiến gần Basel III. Họ đã xây dựng được chiến lược kinh doanh đa dạng, tập trung mảng bán lẻ, SME, dịch vụ ngân hàng số và đẩy mạnh các khoản vay tín dụng “xanh” được khuyến khích.

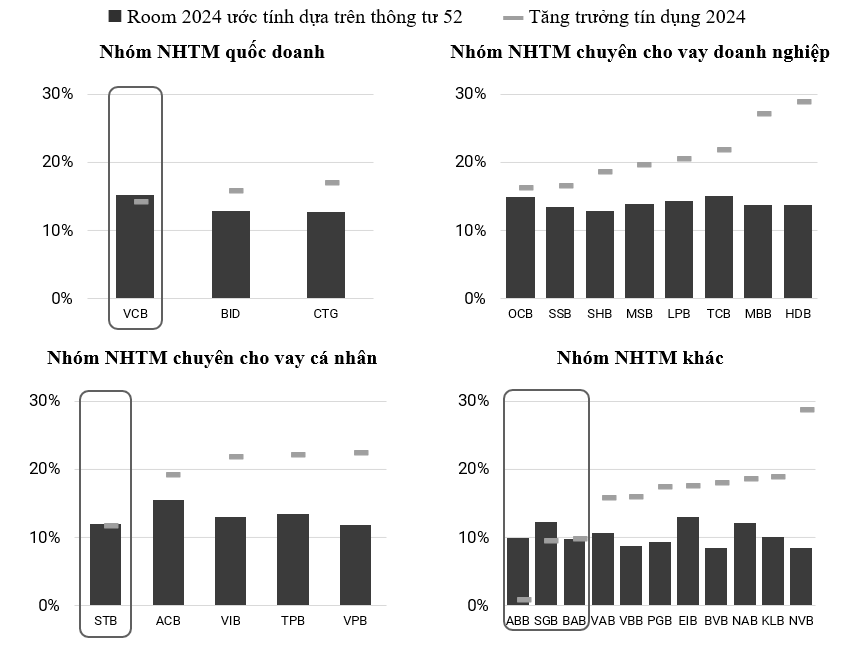

Biểu đồ 2: Mức tăng trưởng tín dụng thực tế 2024 và mức room 2024 ước tính dựa trên thông tư 52

Nguồn: Tổng hợp

Một thực tế đáng chú ý là sự chênh lệch giữa mức room tín dụng được NHNN cấp theo điểm xếp hạng và mức tăng trưởng tín dụng thực tế của các ngân hàng. Đặc biệt, trong năm 2024, khi tín dụng tiêu dùng suy giảm, NHNN đã ưu tiên nới room tín dụng cho những ngân hàng có chiến lược tập trung vào cho vay doanh nghiệp khi đạt được mức tăng trưởng tốt trong các kỳ đánh giá lại, từ đó được cấp thêm room tín dụng. Nhờ đó, các ngân hàng như TCB, MBB và HDB đã ghi nhận mức tăng trưởng tín dụng thực tế vượt trên 20%, cao hơn đáng kể so với room tín dụng ban đầu chỉ ở mức 13-15%.

Các ngân hàng có chiến lược tập trung vào cho vay bán lẻ đã chật vật trong việc duy trì tăng trưởng tín dụng trong giai đoạn đầu năm. Tính đến tháng 5/2024, VIB chỉ ghi nhận mức tăng trưởng tín dụng khiêm tốn 0,61%. Tuy nhiên, nhờ sự chuyển dịch sang cho vay doanh nghiệp cùng với sự phục hồi của nhu cầu tiêu dùng vào cuối năm, các ngân hàng này đã đạt mức tăng trưởng tín dụng thực tế vượt xa hạn mức được NHNN giao. Cụ thể, ACB, VIB, TPB và VPB ghi nhận mức tăng trưởng dao động từ 19-23%, trong khi STB đạt mức tăng trưởng thấp hơn, chỉ 11,72%, do vẫn đang trong giai đoạn hoàn tất quá trình tái cơ cấu.

Ngược lại những ngân hàng có mức tăng trưởng thấp không đạt được mục tiêu NHNN giao sẽ bị cắt room tín dụng để hạn chế tăng trưởng. Trong nhóm ngân hàng quốc doanh, VCB sẽ có mức tăng trưởng thực tế thấp hơn so với mức room tín dụng được giao, yếu hơn so với hai ngân hàng còn lại là BIDV và Vietinbank do chiến lược kinh doanh thận trọng của ngân hàng này từ đầu năm, tập trung tối ưu hóa hoạt động thay vì đẩy mạnh tăng trưởng. Ở nhóm ngân hàng khác, ABB, SGB và BAB gặp nhiều khó khăn trong việc hoàn thành chỉ tiêu tín dụng do chiến lược tăng trưởng không rõ ràng, đồng thời đối mặt với các thách thức trong kiểm soát nợ xấu và áp lực chi phí huy động vốn cao. Những yếu tố này đã cản trở đáng kể khả năng mở rộng tín dụng của các ngân hàng này trong năm 2024.

Việc mở rộng room tín dụng thể hiện rõ quyết tâm và sự chủ động của NHNN trong điều hành chính sách tiền tệ, nhằm phân bổ nguồn vốn một cách hợp lý và hiệu quả nhằm hỗ trợ tăng trưởng. Bằng cách ưu tiên hạn mức tín dụng cho các ngân hàng có nền tảng tài chính vững chắc, chiến lược kinh doanh rõ ràng và tiềm năng tăng trưởng cao, NHNN không chỉ tạo điều kiện để các tổ chức này mở rộng hoạt động mà còn đảm bảo dòng vốn chảy vào các lĩnh vực trọng tâm. Nhờ đó, tín dụng được phân bổ một cách tối ưu, góp phần thúc đẩy tăng trưởng kinh tế bền vững và nâng cao hiệu quả của hệ thống tài chính.

Từ thực tế năm 2024, có thể thấy Thông tư 52/2018/TT-NHNN đã trở thành công cụ quan trọng giúp NHNN đánh giá năng lực của từng ngân hàng, từ đó phân bổ room tín dụng một cách phù hợp. Chính sách này vừa duy trì sự ổn định của hệ thống, vừa định hướng dòng vốn vào những lĩnh vực được khuyến khích và tạo áp lực cạnh tranh lành mạnh để các ngân hàng yếu kém sớm cải thiện chất lượng tài sản. Kết quả tăng trưởng tín dụng cho thấy sự phân hóa ngày càng sâu sắc: ngân hàng nào nắm bắt tốt xu hướng, đẩy mạnh chuyển đổi số, quản lý rủi ro hiệu quả và duy trì an toàn vốn cao sẽ tận dụng được room tín dụng để bứt phá.

Lê Hoài Ân, CFA