Rủi ro nền kinh tế phụ thuộc vào hệ thống ngân hàng thương mại

Trong bài viết “Mô hình kinh tế của các quốc gia Châu Á”, chúng ta đã biết được rằng các nền kinh tế châu Á đi theo một mô hình riêng biệt gọi là ACD. Đây là mô hình phát triển kinh tế thông qua việc sử dụng nguồn vốn vay từ hệ thống ngân hàng như một kênh truyền dẫn chính để đưa dòng vốn đến các ngành nghề theo định hướng phát triển của nhà nước. Mặc dù việc đi theo con đường riêng biệt này đã thúc đẩy các quốc gia Châu Á phát triển nhanh chóng, nhưng nó vẫn mang những rủi ro tiềm ẩn khi nền kinh tế phụ thuộc vào hệ thống ngân hàng thương mại.

Tóm lược:

- Hiệu quả sử dụng nợ doanh nghiệp các quốc gia châu Á thấp ơn nhiều so với các doanh nghiệp tại Mỹ

- Mục tiêu của các doanh nghiệp tại châu Á thông thường là tăng trưởng chứ không hẳn là hiệu quả sử dụng vốn

- Suất sinh lời trên tài sản của Apple thập chí còn thấp hơn cả Samsung

Các doanh nghiệp thường ưu tiên vay vốn ngân hàng bởi vì nó mất ít công sức lẫn thời gian để huy động vốn cần thiết cho hoạt động mở rộng kinh doanh. Tuy nhiên, rủi ro vốn có của một nền kinh tế dựa vào hệ thống ngân hàng không chỉ ảnh hưởng đến bản thân ngân hàng đó mà còn ảnh hưởng đến cả nền kinh tế và các doanh nghiệp đi vay.

Trước hết là những rủi ro liên quan đến hiệu quả của việc sử dụng vốn. Việc nguồn vốn tín dụng được cung cấp dễ dàng từ hệ thống ngân hàng đã làm cho nền kinh tế và doanh nghiệp khuếch đại rất nhanh quy mô tài sản của các công ty. Tuy nhiên điều đó làm cho hiệu quả hoạt động của cả nền kinh tế sụt giảm xuống đáng kể trong những giai đoạn các nền kinh tế được bơm nợ mạnh mẽ.

Biểu đồ: Hiệu quả sử dụng nợ giảm dần giữa các quốc gia

Chúng tôi có phân tích về sự thay đổi nợ đã ảnh hưởng đến hiệu quả sử dụng vốn của các quốc gia Châu Á như thế nào dựa trên các số liệu từ các doanh nghiệp niêm yết trong 20 năm qua. Cơ bản thì hiệu quả sử dụng vốn của các doanh nghiệp tại Châu Á thấp hơn rất nhiều so với các doanh nghiệp tại Mỹ. Trong khi đó, xu hướng của hiệu quả đầu tư của các doanh nghiệp giảm dần cùng với mức độ gia tăng nợ. Đặc biệt trong những giai đoạn nợ tăng mạnh thì mức độ sụt giảm hiệu quả càng lớn.

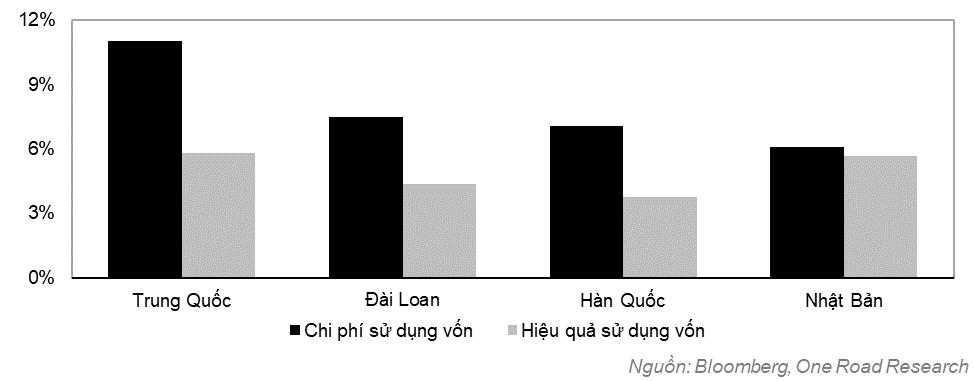

Biểu đồ: Hiệu quả sử dụng vốn thấp tại các quốc gia châu Á

Một điều thú vị nữa mà tôi nhận ra là cách cấu trúc kinh tế của các chính phủ Châu Á làm cho nền kinh tế tương đối cứng nhắc, tất nhiên điều đó tốt trong bối cảnh mọi thứ phát triển trong một trật tự ổn định, do đó mỗi khi chính phủ các quốc gia thực hiện các cải cách về kinh tế cho thị trường thì hiệu quả các doanh nghiệp sẽ được cải thiện đáng kể. Điều này đã được thể hiện tại Nhật Bản sau giai đoạn 2009 và Trung Quốc trong những năm gần đây.

Về lý thuyết thì một doanh nghiệp cần hoạt động ở mức hiệu quả sử dụng vốn lớn hơn chi phí sử dụng vốn để có thể được gọi là hiệu quả sử dụng vốn, do mức sinh lời từ nguồn vốn lớn hơn chi phí để doanh nghiệp huy động nguồn vốn đó. Tuy nhiên như tôi đã nhấn mạnh nhiều lần, mục tiêu của các doanh nghiệp tại Việt Nam nói riêng và các quốc gia Châu Á nói chung đó là làm sao để tăng trưởng chứ không hẳn là bài toán hiệu quả sử dụng vốn. Do đó đôi khi việc phân tích hiệu quả của các doanh nghiệp tại Châu Á sẽ khó hơn rất nhiều trong việc đánh giá tiềm năng. Một phần những lý do như bạn đang nghĩ đến từ lý do về minh bạch thông tin, nhưng phần lớn lại đến từ việc chúng ta không nhận thức được hết mục tiêu chiến lược hoạt động của những doanh nghiệp này, đặc biệt là các doanh nghiệp liên quan đến nhà nước gắn liền với các mục tiêu tăng trưởng.

Biểu đồ: So sánh chi phí và hiệu quả sử dụng vốn giữa các quốc gia

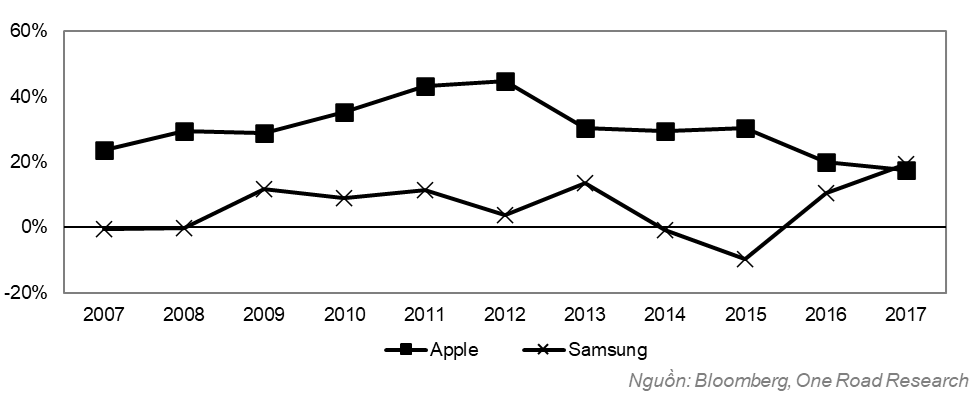

Hãy thử suy nghĩ về một công ty hàng đầu tại Châu Á như Samsung. Trong quá trình phát triển 10 năm qua thì tổng tài sản của Samsung đã gia tăng với tốc độ rất nhanh, tuy nhiên bạn có thể sẽ bất ngờ nếu nhìn vào hiệu quả sử dụng vốn của Samsung. Làm sao bạn có thể tưởng tượng được, một công ty cạnh tranh toàn cầu với Apple lại có hiệu quả sinh lời trên tài sản thấp như vậy? Nếu so sánh với hiệu quả sử dụng vốn của Apple thì bạn sẽ thấy có một sự chênh lệch rất lớn. Tuy nhiên, bạn có thể thấy rằng giá của Samsung vẫn có thể gia tăng mạnh mẽ trong những giai đoạn vừa qua.

Biểu đồ: Hiệu quả sử dụng vốn của Samsung và Apple

Samsung là một tập đoàn kinh tế gánh cả nền kinh tế Hàn Quốc nên vai trò tăng trưởng của những doanh nghiệp như Samsung là cực kỳ quan trọng để duy trì đà tăng trưởng cho quốc gia. Bạn sẽ thấy, nếu là một nhà đầu tư dựa trên tiêu chí hiệu quả là trên hết thì có lẽ bạn đã không chọn Samsung để đầu tư.

Những phân tích trên đã cho tôi một cảm nhận rất sâu sắc về quá trình phát triển của các quốc gia Châu Á, về một cấu trúc mà mọi thứ đang bắt buộc phải gắn chặt vào nhau. Nền kinh tế của những quốc gia này bắt buộc phải đầu tư để tăng trưởng và để tăng trưởng thì không nguồn vốn nào lý tưởng bằng nợ ngân hàng. Hiệu quả kinh tế thấp không phải là vấn đề mà các doanh nghiệp tại các quốc gia này quan tâm, tăng trưởng mới là yếu tố quan trọng hàng đầu. Những kết luận trên có thể gợi ý cho tôi rất nhiều về các chiến lược đầu tư tại thị trường Châu Á trong việc tìm kiếm các cơ hội đầu tư. Thực tế thì những doanh nghiệp có thể tăng trưởng mà vẫn duy trì được hiệu quả sử dụng vốn sẽ là những cơ hội đầu tư tuyệt vời mà bạn có thể lựa chọn. Tôi sẽ quay trở lại vấn đề này khi bàn với các bạn về các chiến lược đầu tư cụ thể tại Việt Nam.

Vấn đề thứ hai tiềm ẩn các chu kỳ nợ xấu tương ứng với các chu kỳ nợ. Sự khởi đầu của cuộc khủng hoảng vào năm 1997 nhanh chóng phơi bày những rủi ro mà một nền kinh tế phải đối mặt khi quá phụ thuộc vào hệ thống ngân hàng. Nếu có khủng hoảng xảy ra trong ngành ngân hàng, dòng chảy tài chính tổng thể cho nền kinh tế bị ảnh hưởng trực tiếp vì không có các kênh dẫn vốn thay thế khác. Vấn đề nghiêm trọng hơn khi thực tế nguồn vốn từ ngân hàng có thể tương đối ngắn hạn, do đó, không chỉ dòng chảy của các khoản vay mới giảm mà các khoản vay hiện tại cũng có thể bị cắt giảm nhanh chóng.

Chắc hẳn bạn đã hiểu nguyên nhân sâu xa của sự khác biệt trong thị trường vốn tại Châu Á nói chung. Đây là nền tảng để chúng ta phân tích sâu vào cấu trúc của từng phân đoạn trong thị trường vốn