Cập nhật tăng trưởng tín dụng quý 2 năm 2024

Đến cuối tháng 5, tổng mức tín dụng trong nền kinh tế đã tăng 3,43% so với cuối năm 2023. Trong tháng 6, 360.000 tỷ đồng được giải ngân, nâng tổng tín dụng lên gần 14,4 triệu tỷ đồng, đạt mục tiêu tăng trưởng 6% trong nửa đầu năm 2024. Sự tăng vọt trong tổng mức tín dụng này mang lại nhiều kỳ vọng về khả năng đạt được mục tiêu tăng trưởng 15% trong cả năm. Tuy nhiên, chất lượng tín dụng vẫn là một yếu tố cần được cân nhắc. Việc giải ngân nhanh một lượng lớn tín dụng trong thời gian ngắn có thể gây lo ngại về định hướng của dòng chảy tín dụng. Mặc dù tăng trưởng tín dụng mạnh mẽ có thể thúc đẩy kinh tế, nhưng cũng tiềm ẩn những rủi ro nếu không được kiểm soát chặt chẽ.

Cuối tháng 7 vừa qua, nhiều ngân hàng đã công bố báo cáo tài chính quý 2/2024. Số liệu cho thấy động lực tăng trưởng tín dụng chủ yếu đến từ các ngân hàng niêm yết, trong khi các ngân hàng chưa niêm yết có mức tăng trưởng thấp. Trong bối cảnh nền kinh tế cần sự đóng góp mạnh mẽ từ khu vực tư nhân thay vì phụ thuộc vào đầu tư công như năm 2023, định hướng chiến lược của mỗi ngân hàng trở nên đặc biệt quan trọng. Các ngân hàng cần có chiến lược rõ ràng để vừa đảm bảo chất lượng tín dụng bền vững, vừa đạt được các mục tiêu tăng trưởng. Sự phân hóa trong tăng trưởng tín dụng của các ngân hàng trong quý 2/2024 càng phản ánh rõ nét hơn tình hình của nền kinh tế thực.

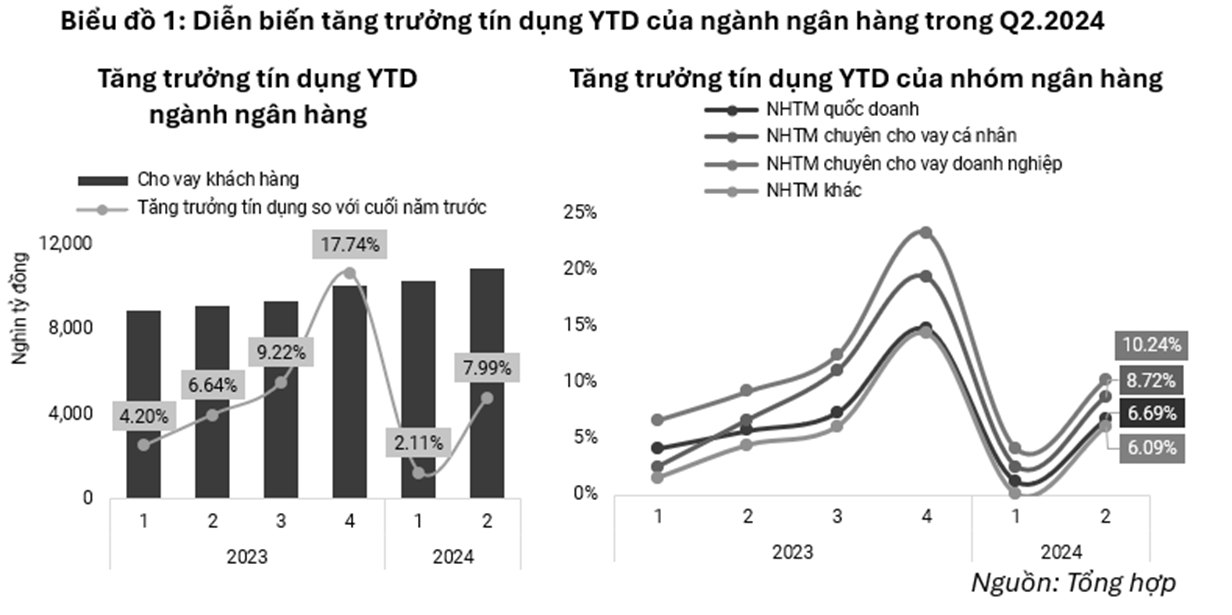

Diễn biến tăng trưởng tín dụng toàn ngành

Tăng trưởng tín dụng trong tháng 6 đã mang lại nhiều bất ngờ khi đến cuối tháng 5 chỉ đạt 3,43%, và đến giữa tháng 6 (ngày 14/06/2024), con số này mới đạt gần 3,8%. Điều này đồng nghĩa rằng trong khoảng hai tuần cuối tháng 6, phải có hơn 270.000 tỷ đồng được giải ngân để đạt mức tăng trưởng 6,1% vào cuối tháng. Theo báo cáo tài chính của 27 ngân hàng thương mại, dư nợ cho vay khách hàng đã tăng gần 8% so với đầu năm. Riêng trong quý 2, số dư được giải ngân tăng thêm hơn 590.000 tỷ đồng, tương đương mức tăng trưởng 5,76% so với cuối quý 1. Với mức tăng trưởng trung bình 6%, các ngân hàng thương mại niêm yết đang phải “gồng gánh” tăng trưởng tín dụng cho toàn hệ thống. Dựa trên mức độ đóng góp từ 70-80% dư nợ toàn nền kinh tế của nhóm NHTM niêm yết, điều này hàm ý rằng các tổ chức tín dụng còn lại, bao gồm các công ty tài chính, quỹ tín dụng nhân dân và các ngân hàng nhỏ lẻ, chỉ đạt mức tăng trưởng tín dụng từ 1-2%.

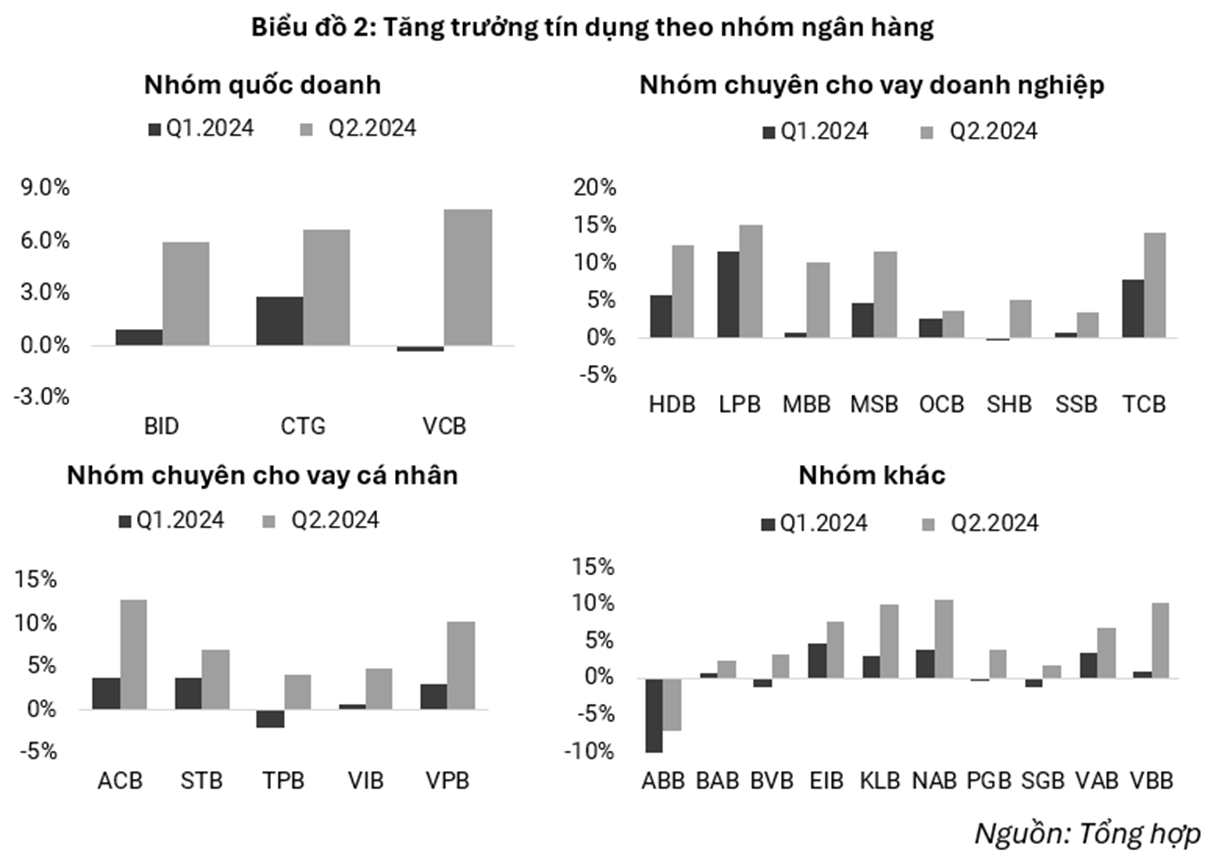

Song, giữa các NHTM niêm yết cũng có sự phân hóa lớn, điều này được phản ánh rõ ràng qua mức tăng trưởng tín dụng trong BCTC quý 2 vừa qua. Để phân tích sâu hơn câu chuyện tín dụng, chúng ta sẽ phân loại 27 NHTM thành 4 nhóm chính dựa trên quy mô tài sản và tệp khách hàng của ngân hàng, bao gồm nhóm quốc doanh, nhóm ngân hàng chuyên cho vay doanh nghiệp, nhóm chuyên cho vay cá nhân và nhóm khác. Diễn biến tín dụng năm 2024 cho thấy một bức tranh khá tương đương với những gì diễn ra trong năm 2023 khi nhóm các ngân hàng chuyên cho vay doanh nghiệp luôn có mức tăng trưởng tín dụng nổi bật hơn và trở thành động lực chủ yếu cho tín dụng toành ngành ngân hàng.

Xét về tình hình vĩ mô năm nay, khu vực sản xuất, đặc biệt là ngành công nghiệp, đã có sự phục hồi mạnh mẽ, góp phần thúc đẩy nền kinh tế chung với mức tăng trưởng GDP ngành công nghiệp đạt 7,4% trong nửa đầu năm 2024, và chỉ số PMI duy trì trên ngưỡng 50 điểm. Trong khi đó, tiêu dùng vẫn yếu, người dân có xu hướng ưu tiên tiết kiệm, với tăng trưởng bán lẻ hàng hóa và dịch vụ chỉ đạt 8-9%, thấp hơn so với mức 10-12% khi nền kinh tế tăng trưởng tốt. Trước tình hình tiêu dùng chậm lại, hoạt động cho vay tiêu dùng cá nhân gặp nhiều khó khăn, buộc các ngân hàng phải điều chỉnh chiến lược, tập trung vào cho vay doanh nghiệp như năm 2023.

Xét theo nhóm ngân hàng, tình hình tăng trưởng dư nợ diễn ra mạnh mẽ hơn các ngân hàng quy trung bình và lớn. Ở các ngân hàng quốc doanh, dù chỉ đạt mức tăng trưởng tín dụng 1,18% trong quý 1, nhưng đã tăng vọt lên 6,7% trong quý 2. Nhóm ngân hàng chuyên cho vay doanh nghiệp dẫn đầu với mức tăng trưởng 10,24% so với cuối năm 2023, tương ứng với gần 164.000 tỷ đồng tín dụng được bổ sung trong quý 2. Các ngân hàng này đã tận dụng tốt cơ hội từ các dự án đầu tư của khu vực tư nhân và sự phục hồi sản xuất để mở rộng tín dụng. Trong khi đó, nhóm ngân hàng chuyên cho vay tiêu dùng gặp nhiều khó khăn do việc mở rộng tín dụng tiêu dùng đang bị chững lại. Tuy nhiên, sự chuyển hướng sang cho vay doanh nghiệp SME và doanh nghiệp lớn đã giúp nhóm ngân hàng này đạt mức tăng trưởng ấn tượng 8,72%. So với các ngân hàng quốc doanh và nhóm tư nhân lớn, các ngân hàng khác có mức tăng trưởng kém nhất, kèm theo rủi ro nợ xấu cao hơn, với tỷ lệ nợ xấu tăng mạnh lên gần 5% trong quý 2, so với 3,07% ở nhóm chuyên cho vay doanh nghiệp.

Sự phân hóa trong chiến lược tăng trưởng dư nợ của các ngân hàng trong năm 2024

Mức tăng trưởng tín dụng khác nhau phản ánh sự đa dạng trong danh mục và khẩu vị cho vay của từng ngân hàng. Trong tháng 6 năm 2024, các ngân hàng như Vietcombank, BIDV và Vietinbank đã ghi nhận mức tăng trưởng tín dụng lần lượt là 7,82%, 5,92%, và 6,66% so với cuối năm trước. Vietcombank nổi bật với mức tăng trưởng dư nợ nhanh nhất trong nhóm, đặc biệt khi tính đến sự suy giảm trong quý 1, ngân hàng này đã phải đạt mức tăng trưởng dư nợ hơn 8% để bù đắp. Để đạt được mức tăng tín dụng nhanh trong quý 2, Vietcombank đã điều chỉnh chiến lược, tập trung vào khách hàng FDI và các doanh nghiệp lớn, với tín dụng bán buôn tăng 9,2%, hỗ trợ cho mức tăng trưởng thấp hơn của tín dụng bán lẻ. Đáng chú ý, vào đầu tháng 6, Vietcombank đã trở thành ngân hàng đầu mối, cùng với VietinBank và BIDV, ký kết hợp đồng cho vay hợp vốn trị giá 1,8 tỷ USD (khoảng hơn 42.000 tỷ đồng) cho dự án sân bay Long Thành giai đoạn 1.

Nhóm các ngân hàng chuyên cho vay doanh nghiệp như Techcombank (TCB), HDBank (HDB) và Lộc Phát Bank (LPB) tiếp tục đà tăng trưởng mạnh trong quý 2. TCB và HDB ghi nhận mức tăng trưởng tín dụng lần lượt là 14,16% và 12,46%, trong khi LPB dẫn đầu toàn ngành với mức tăng trưởng 15,24%. HDB đã mở rộng dư nợ ngành xây dựng với mức tăng trưởng 43,5% so với cuối năm 2023, nhưng động lực chính của ngân hàng đến từ ngành bán buôn và bán lẻ, với tỷ trọng cho vay cao và tăng trưởng gần 28%. Techcombank, dù tỷ trọng cho vay bất động sản vẫn chiếm gần 34% danh mục, nhưng trước bối cảnh thị trường bất động sản chưa phục hồi hoàn toàn, ngân hàng đã đa dạng hóa phát triển dư nợ sang các ngành công nghiệp, khoa học công nghệ và xây dựng, giúp duy trì mức tăng trưởng tốt. Đối với LPB, ¼ danh mục dành cho ngành bán buôn với mức tăng trưởng hơn 25%, trong khi ngành xây dựng, chiếm tỷ trọng gần 15%, cũng cho thấy mức tăng trưởng 15,7% so với cuối năm 2023. Các ngân hàng khác trong nhóm, bao gồm OCB, SHB và SSB, có mức tăng trưởng kém hơn mức trung bình của ngành.

Nhóm các ngân hàng chuyên cho vay cá nhân tiếp tục gặp khó khăn trong việc tăng trưởng tín dụng. Tuy nhiên, các ngân hàng như ACB, khi chuyển hướng sang cho vay doanh nghiệp, đã tìm thấy nhiều cơ hội tăng trưởng hơn. Trong 6 tháng đầu năm 2024, ACB ghi nhận mức tăng trưởng tín dụng 12,83%, nhờ vào việc điều chỉnh chiến lược để mở rộng cho vay doanh nghiệp nhỏ và vừa, tận dụng cơ hội từ thị trường doanh nghiệp. VPBank cũng nổi bật trong nhóm ngân hàng bán lẻ với mức tăng trưởng ấn tượng 10,24% so với cuối năm 2023. Đặc biệt, động lực chính của VPBank đến từ việc mở rộng cho vay doanh nghiệp kinh doanh bất động sản, với tỷ trọng trong danh mục cho vay ngành này tăng lên 22,48%, và mức tăng trưởng tín dụng tính từ đầu năm lên đến hơn 22%. Sự chuyển đổi này đã mở rộng cơ hội tín dụng cho các ngân hàng bán lẻ trong bối cảnh tiêu dùng vẫn ở mức thấp thấp, tuy nhiên, cũng đặt ra thách thức về quản lý rủi ro và duy trì chất lượng tín dụng trong tình hình kinh tế chưa hoàn toàn hồi phục.

Ngược lại với các ngân hàng lớn, nhóm ngân hàng còn lại cho thấy mức tăng trưởng tín dụng kém bền vững hơn. An Bình Bank là ngân hàng duy nhất trong ngành có mức tăng trưởng âm từ đầu năm đến nay; mặc dù quý 2 đã ghi nhận mức dư nợ tăng trưởng 15,04% so với quý trước, nhưng vẫn không đủ để bù đắp mức giảm 19% trong quý 1. Trong khi đó, NAB, KLB và VBB là những ngân hàng có mức tăng trưởng tín dụng ổn định hơn.

Tăng trưởng tín dụng trong quý 2 năm 2024 cho thấy một bức tranh tích cực, với dòng vốn chủ yếu chảy vào khu vực sản xuất. Tuy nhiên, một phần vốn cũng đang được đầu tư vào các lĩnh vực phi sản xuất, tiềm ẩn rủi ro cao. Sự phân hóa trong tăng trưởng tín dụng phản ánh sự khác biệt về tiềm năng tăng trưởng từ danh mục cho vay của từng ngân hàng. Trước tình hình tăng trưởng tín dụng tháng 7 giảm so với tháng 6, việc hoàn thành mục tiêu tăng trưởng tín dụng trong năm nay cần được xem xét kỹ lưỡng, cân nhắc động lực hiện tại và khả năng mở rộng danh mục của các ngân hàng.