Bức tranh tăng trưởng của các ngân hàng thương mại sau báo cáo quý 2

Tóm lược:

- Phân tán trong mức tăng trưởng tín dụng giữa các nhóm ngân hàng niêm yết

- Chiến lược của các nhóm ngân hàng trong từng nhóm

- Những rủi ro tiềm tàng trong 6 tháng cuối năm

Trong tuần qua thì các ngân hàng thương mại đã đồng loạt công bố báo cáo tài chính trong sự chờ đợi của thị trường. Theo đó, bức tranh tài chính của ngành ngân hàng không ảm đạm như nhiều người đã lo lắng trước bối cảnh kinh tế khó khăn, điều đó được thể hiện qua việc thị trường chứng khoán tăng mạnh với thanh khoản tăng vọt trong phiên giao dịch cuối tuần qua. Tuy nhiên, sự phân hóa trong kết quả tăng trưởng tín dụng giữa các nhóm ngân hàng nhắc chúng ta nhiều điều cần lưu tâm cho giai đoạn 6 tháng cuối năm.

Trong 6 tháng đầu năm 2023, tăng trưởng tín dụng ngành ngân hàng Việt Nam đạt mức 4,73%, thấp hơn nhiều so với mức định hướng của NHNN trước sức cầu yếu của nền kinh tế. Điểm đáng chú ý là mức tăng trưởng 6 tháng đầu năm rất chênh lệch giữa các nhóm ngân hàng. Do đó, để có thể thấy rõ hàm ý trong bức tranh tăng trưởng của thị trường trong quý vừa qua thì tác giả thực hiện việc phân nhóm các ngân hàng dựa trên đặc điểm của từng nhóm. Tổng số 27 ngân hàng niêm yết sẽ được chia ra làm hai nhóm là nhóm ngân hàng có vốn Nhà nước và nhóm ngân hàng tư nhân. Đối với nhóm các ngân hàng tư nhân được chia ra làm 3 nhóm: (i) Nhóm có tỷ trọng cho vay bán lẻ cao, (ii) Nhóm có tỷ trọng cho vay doanh nghiệp cao và (iii) Nhóm còn lại bao gồm các ngân hàng có quy mô tài sản nhỏ hơn. Bảng phân loại các ngân hàng niêm yết vào các nhóm trên được trình bày chi tiết bên dưới:

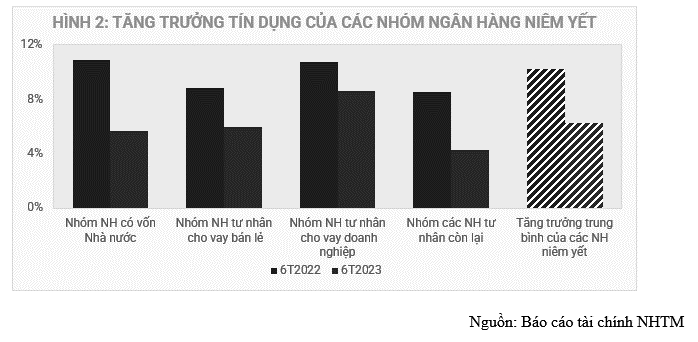

Dựa trên số liệu công bố từ báo cáo tài chính thì mức tăng trưởng của 27 ngân hàng niêm yết trung bình đạt mức 6,2% so với cuối năm 2022, cao hơn đáng kể so với mức trung bình của toàn hệ thống. 27 ngân hàng niêm yết chiếm khoảng 75-80% tổng dư nợ của hệ thống. Điều này hàm ý mức tăng trưởng của nhóm ngân hàng chưa niêm yết là rất thấp. Điều này có thể minh chứng bởi số liệu công bố từ Agribank khi tổng dư nợ cuối quý 2/2023 của ngân hàng này vẫn ở mức 1,4 triệu tỷ đồng, gần như không thay đổi so với cuối năm ngoái.

Nếu như mức tăng trưởng tín dụng của các nhóm ngân hàng khá đồng đều trong 6 tháng đầu năm 2022 thì sự phân tán trong mức tăng trưởng là xu hướng chung của kết quả vừa được công bố.

Phân tán trong mức tăng trưởng tín dụng giữa các nhóm ngân hàng niêm yết

Tăng trưởng tín dụng của nhóm ngân hàng có vốn Nhà nước trong 6 tháng đầu năm tăng trung bình khoảng 5,7%, thấp hơn một chút so với mức tăng trưởng bình quân của các ngân hàng đang niêm yết. Điều này có thể liên quan đến việc các ngân hàng có vốn Nhà nước áp dụng chiến lược thận trọng hơn trong việc cấp tín dụng, tập trung vào đảm bảo chất lượng của khoản vay và cân nhắc kỹ các rủi ro tiềm ẩn. Nhóm ngân hàng này cũng đối mặt với áp lực từ việc thực hiện lãi suất hỗ trợ nền kinh tế thông qua các gói vay ưu đãi quy mô lớn từ đầu năm.

Đối với nhóm ngân hàng tư nhân chuyên cho vay bán lẻ, mức tăng trưởng tín dụng cũng chỉ đạt 5,9%. Đây là nhóm ngân hàng có tỷ trọng phân bổ tín dụng cao vào nhóm khách hàng cá nhân, thường với mức độ phân tán rủi ro tín dụng tốt. Trong bối cảnh kinh tế khó khăn và đặc biệt là thị trường bất động sản trầm lắng nên việc thu hẹp các hoạt động cho vay cá nhân là một quyết định thận trọng của nhóm ngân hàng này, để hạn chế tình trạng đảo nợ các khoản vay cá nhân mắc kẹt tiền từ các khoản vay bất động sản giai đoạn trước có thể diễn ra.

Ở chiều hướng ngược lại, nhóm ngân hàng tư nhân chuyên cho vay doanh nghiệp chứng kiến mức tăng trưởng tín dụng cao hơn hẳn so với các nhóm ngân hàng khác khi tăng đến mức 8,6%. Đây là nhóm tập trung vào khối khách hàng doanh nghiệp, cũng như các hệ sinh thái xoay quanh các khách hàng doanh nghiệp lớn, tăng cường bán chéo các sản phẩm.

Cuối cùng là nhóm các ngân hàng tư nhân còn lại, nhóm này đạt mức tăng trưởng cũng thấp hơn hẳn so với mức trung bình khi chỉ đạt 4,3%. Các ngân hàng này thuộc nhóm các ngân hàng có quy mô nhỏ và thường tập trung vào nhóm phân khúc khách hàng đặc thù để tăng trưởng tín dụng.

Chiến lược của các nhóm ngân hàng trong từng nhóm

Thực tế, xét trong từng nhóm ngân hàng thì mức tăng trưởng giữa các ngân hàng cũng có sự khác biệt, dựa trên định hướng chiến lược khác nhau của từng nhóm ngân hàng.

- Xét trong nhóm ngân hàng có vốn Nhà nước

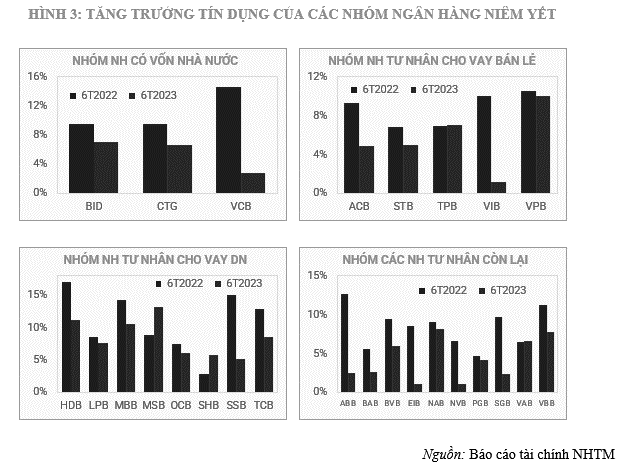

Các ngân hàng có vốn Nhà nước tăng trưởng gần bằng mức tăng trưởng chung, tuy nhiên có mức chênh lệch lớn giữa các ngân hàng trong nhóm. Nếu như BIDV và Vietinbank có mức tăng trưởng tín dụng tương đối cao trong 6 tháng đầu năm, lần lượt đạt gần 7% và 6,6% thì mức tăng trưởng của Vietcombank thấp hơn đáng kể, chỉ ở mức 2,6%. Việc Vietcombank tăng trưởng thấp trong bối cảnh mức room tín dụng được phân bổ lần 1 cho ngân hàng này thuộc nhóm đầu, lên đến 9,6%, cao hơn mức của Vietinbank và BIDV chỉ là 8,7% và 8,3%. Tổng tài sản của Vietcombank thậm chí đã sụt giảm hơn 109 ngàn tỷ đồng trong 6 tháng đầu năm, thể hiện không chỉ chiến lược thận trọng của ngân hàng mà còn việc ngân hàng thay đổi cơ cấu tài sản theo hướng hiệu quả hơn khi tập trung vào các tài sản sinh lời hơn, bù đắp lại phần tăng trưởng tín dụng thấp.

Vietinbank và BIDV có mức tăng trưởng tín dụng cao trong 6 tháng đầu năm, một phần do hai ngân hàng thực hiện đẩy mạnh các gói cho vay doanh nghiệp thể hiện qua mức tăng trưởng của hai mảng cho vay doanh nghiệp lớn và doanh nghiệp vừa và nhỏ đều trên 7%. Mức tăng trưởng của Vietinbank có phần đặc biệt khi dù dư nợ tăng trưởng 6,6% trong khi tổng tài sản chỉ tăng hơn 2%. Điều đó có thể cho thấy ngân hàng này đã thực hiện điều chỉnh tỷ trọng tài sản thông qua việc giảm bớt các tài sản an toàn như trái phiếu Chính phủ và gia tăng mức cho vay doanh nghiệp với mức NIM cao hơn.

- Xét trong nhóm ngân hàng tư nhân chuyên cho vay bán lẻ

Trong nửa đầu năm 2023, Sacombank đã tích cực triển khai các gói cho vay ưu đãi với quy mô hơn 25.000 tỷ đồng, đẩy mạnh tăng trưởng tín dụng ở mức gần 5%. Mặt khác, ACB cũng đạt mức tăng trưởng tín dụng 4,9% so với đầu năm. Điểm đáng chú ý là mức tăng trưởng này chủ yếu đến từ lĩnh vực doanh nghiệp, với tăng trưởng đáng kể lên đến 7,6%, trong khi mảng bán lẻ chỉ đạt mức 3%.

VIB, ngân hàng có tỷ trọng cho vay cá nhân cao nhất trong hệ thống ngân hàng cũng chỉ tăng trưởng ở mức 1% so với cuối năm 2022. Nguyên do ngân hàng chủ động kiểm soát chặt chẽ tín dụng trước biến động thị trường, đồng thời tập trung xử lý nợ xấu và cải thiện chất lượng tài sản.

Tựu chung lại, trong nửa đầu năm 2023, tác giả nhận định sự thận trọng của nhóm ngân hàng tập trung bán lẻ trong việc tăng trưởng dư nợ đối với mảng cá nhân.

- Xét trong nhóm ngân hàng tư nhân chuyên cho vay doanh nghiệp

Các ngân hàng trong nhóm này đều có mức tăng trưởng tốt hơn trung bình của thị trường. Các ngân hàng có mức tăng trưởng tín dụng cao nhất trong 6 tháng đầu năm đều thuộc nhóm này, trong đó có thể kể đến MB Bank, Techcombank, HD Bank, MSB Bank.

So với các ngân hàng khác, MSB hiện đang dẫn đầu về tốc độ tăng trưởng tín dụng khi ngân hàng chỉ mất quý 1 để gần như hoàn thành mức room tín dụng được phân trong cả năm. TCB tăng trưởng tín dụng đạt mức 8,5%. Tăng trưởng của TCB gắn liền với việc đẩy nhanh phát triển khách hàng mới và mức tăng trưởng dư nợ của nhóm ngành bất động sản từ đầu năm đến nay. Mặt khác, MB bank cũng duy trì mức tăng trưởng tốt thông qua việc triển khai các chương trình cho vay ưu đãi đi kèm với các giải pháp số hóa sản phẩm vay cho doanh nghiệp. Điểm chung của phần tăng trưởng tín dụng của nhóm doanh nghiệp này là việc tăng trưởng tín dụng tốt đã giúp cho mức CASA của các ngân hàng này đều tăng mạnh trở lại.

- Xét trong nhóm ngân hàng tư nhân còn lại

Mức tăng trưởng tín dụng trong nhóm các ngân hàng có quy mô nhỏ còn lại có sự chênh lệch rất lớn. Ngoài một số ngân hàng có mức tăng trưởng tương đối cao như NAB, VAB, VBB và BVB thì các ngân hàng còn lại đều có mức tăng trưởng thấp hơn mức trung bình của ngành.

Những rủi ro tiềm tàng trong 6 tháng cuối năm

Chúng ta cần lưu ý là trong bối cảnh tăng trưởng tín dụng thấp như hiện tại nhưng tín dụng vào nhóm kinh doanh bất động sản vẫn tăng trưởng đến hơn 14% so với cuối năm trước. Đáng chú ý, giai đoạn 6 tháng đầu năm 2022 cũng là lúc tăng trưởng tín dụng bất động dẫn đầu các phân khúc tăng trưởng. Nghĩa là trên nền tăng trưởng cao của năm ngoái như vậy, lĩnh vực bất động sản vẫn tiếp tục tăng trưởng cao trong 6 tháng đầu năm nay. Các ngân hàng có mức tăng trưởng cao nhất trong 6 tháng cũng là các doanh nghiệp đã đẩy mạnh việc cho vay doanh nghiệp trong khi các ngân hàng có tỷ trọng cho vay cá nhân lớn như Vietcombank, ACB hay VIB đều có mức tăng trưởng thấp.

Các con số thống kê trên đang cho thấy một rủi ro tiềm tàng trong bối cảnh mức tăng trưởng hạn chế trong 6 tháng vừa qua. Thắt chặt tín dụng sẽ làm khó doanh nghiệp trong việc tiếp cận vốn. Tuy nhiên, trong một bối cảnh chính sách tiền tệ “nới lỏng hơn” như hiện nay sẽ có thể tiềm ẩn việc đưa dòng vốn tín dụng ngân hàng vào những lĩnh vực phi sản xuất như bất động sản, các giao dịch đảo nợ cho các khoản vay không thể luân chuyển của giai đoạn trước, hay thậm chí là dòng tín dụng có thể chảy vào chứng khoán như những gì chúng ta đã thấy trong mức thanh khoản trên thị trường chứng khoán tăng vọt trong thời gian vừa qua.

Từ các con số tăng trưởng của hệ thống ngân hàng thì có thể thấy mấu chốt của nền kinh tế hiện nay là tình trạng sức cầu tín dụng yếu xuất phát từ những bất ổn vĩ mô vẫn hiện hữu và một môi trường kinh doanh khó khăn cho các doanh nghiệp, từ cả thị trường xuất khẩu cho đến mức tiêu dùng trong nước. Trong những giai đoạn như thế này thì các chính sách tài khóa và các chính sách kinh tế cần tập trung hỗ trợ trực diện vào các nhóm ngành nghề mục tiêu có thể sẽ mang lại những giải pháp tốt hơn so với các giải pháp về tiền tệ.

SaigonTimes, 08/2023