Cấu trúc huy động vốn của ngân hàng trong bối cảnh áp lực thanh khoản bắt đầu gia tăng

Tăng trưởng tín dụng đã cải thiện đáng kể trong quý 2 khi mức tăng trưởng tính đến cuối tháng 6 là 4.45%, trong khi đó mức tăng trưởng huy động chỉ là 1.50%. Chênh lệch lớn trong mức tăng trưởng giữa tín dụng và huy động cũng góp phần ảnh hưởng lên xu hướng lãi suất bên cạnh việc NHNN phải nâng lãi suất cơ bản để kiểm soát tỷ giá. Tuy nhiên, mức lãi suất tăng không diễn ra đồng bộ ở các ngân hàng mà có sự phân hóa nhất định.

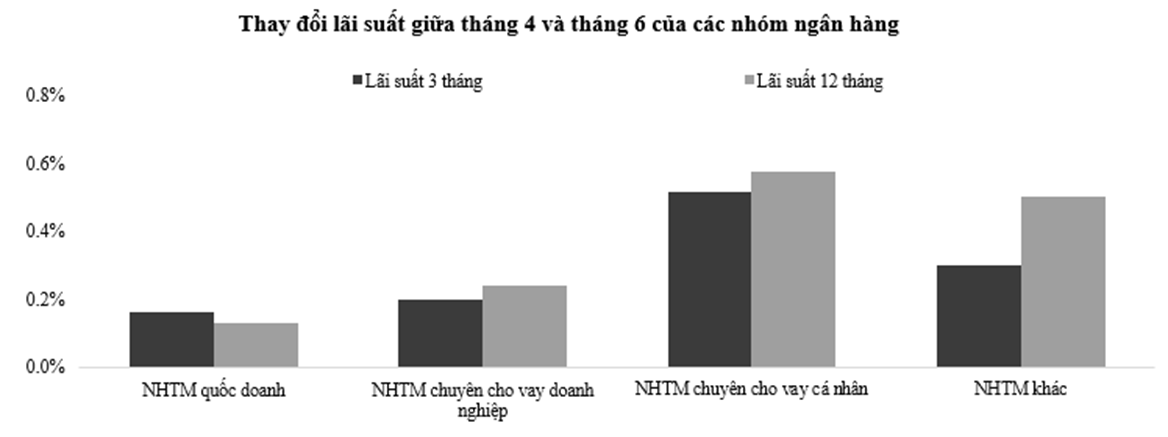

Biểu đồ bên dưới cho thấy mức lãi suất thao đổi của các nhóm ngân hàng là rất chênh lệch với nhau trong vòng 2 tháng vừa qua, từ cuối tháng 4 đến cuối tháng 6. Xét giữa nhóm ngân hàng có vốn Nhà nước và các ngân hàng thương mại cổ phần thì mức lãi suất tăng chủ yếu tập trung ở các ngân hàng thương mại cổ phần, trong khi mức lãi suất của các ngân hàng quốc doanh vẫn đang được duy trì ổn định. Trong nhóm các ngân hàng thương mại cổ phần thì các ngân hàng chuyên cho vay cá nhân và nhóm các ngân hàng khác (Các ngân hàng thương mại cổ phần có quy mô nhỏ) có mức tăng lãi suất cao hơn hẵn.

Thực tế, mức tăng trưởng tín dụng giữa các nhóm ngân hàng cũng rất khác nhau. Các độc giả có thể theo dõi bài viết về cập nhật tăng trưởng tín dụng 6 tháng đầu năm trong số báo trước để thấy được sự phân hóa trong mức tăng trưởng tín dụng của các ngân hàng. Phần lớn mức tăng trưởng của ngành ngân hàng vẫn đến từ các ngân hàng thương mại cổ phần hơn hơn là các ngân hàng quốc doanh, trong đó các ngân hàng thương mại cổ phần chuyên cho vay các doanh nghiệp như Techcombank, HD Bank, LP Bank… có mức tăng trưởng vượt trội hơn hẵn. Khả năng tăng trưởng tín dụng khác nhau cùng với một cấu trúc huy động nguồn vốn khác nhau giữa các ngân hàng cũng khiến cho tác động của sự thay đổi lãi suất trên thị trường 1 và thị trường liên ngân hàng đến các ngân hàng cũng khác nhau.

Chiến lược huy động vốn khác nhau giữa các ngân hàng

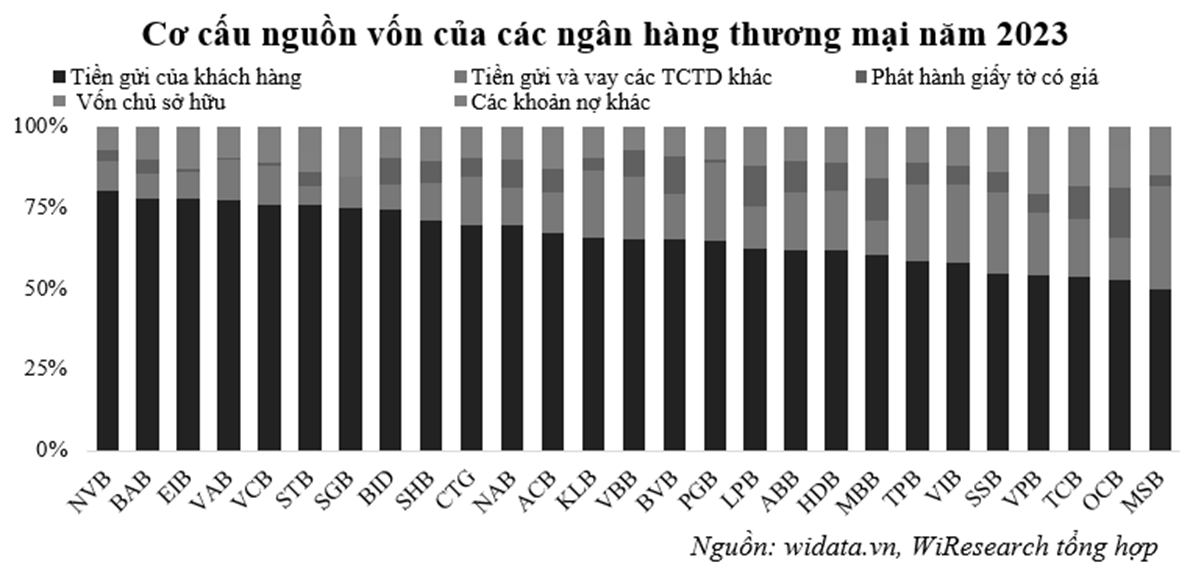

Các ngân hàng huy động vốn trên nhiều kênh khác nhau để đáp ứng nhu cầu hoạt động, mỗi kênh huy động là những bài toán quản trị khác nhau dựa trên định hướng chiến lược của từng ngân hàng. Huy động tiền gửi là một trong những kênh huy động vốn truyền thống và phổ biến nhất, chiếm từ 70%-80% cơ cấu tiền gửi. Tuy nhiên, khi hoạt động huy động tiền gửi gặp khó, ngân hàng cũng có thể huy động trên thị trường liên ngân hàng- nơi những ngân hàng có dư thừa thanh khoản sẽ cho vay các ngân hàng thiếu hụt thanh khoản. Kênh thị trường liên ngân hàng cho phép các ngân hàng bổ sung thanh khoản trong ngắn hạn, tuy nhiên với kỳ hạn ngắn qua đêm hoặc đến 3 tháng.

Trong tháng 4 và tháng 5 vừa qua, lãi suất thị trường liên ngân hàng tại kỳ hạn qua đêm có những đợt tăng mạnh, dao động từ 4%-5% trước bối cảnh tín dụng tăng trở lại và tăng trưởng huy động thấp. Các ngân hàng chuyên cho vay cá nhân như TPBank, VIB hay các ngân hàng quy mô nhỏ như ngân hàng Đông Nam Á, MSB và PGBank phụ thuộc nhiều vào nguồn vốn liên ngân hàng. Cũng chính vì vậy, các ngân hàng này phải đối mặt với rủi ro về thanh khoản do tỷ trọng huy động tiền gửi thấp, phụ thuộc nhiều vào nguồn vốn liên ngân hàng ngắn hạn và thiếu tính ổn định do biến động liên tục theo thị trường, đồng thời cũng gặp bất lợi về chi phí vốn vì thiếu nguồn vốn giá rẻ như nguồn tiền gửi không kỳ hạn.

Mặt khác, để cân đối kỳ hạn cho vay và huy động, ngân hàng cần phải quản trị về các nguồn vốn dài hạn. Ngoài huy động tiền gửi tiết kiệm, ngân hàng sẽ phát hành giấy tờ có giá như trái phiếu hoặc chứng chỉ tiền gửi. Tuy nhiên, chi phí phát hành trái phiếu hay chứng chỉ tiền gửi thường cao hơn và khó hấp thụ đối với quy mô huy động lớn. Việc huy động cũng phụ thuộc nhiều vào uy tín và tính hấp dẫn của ngân hàng. Các ngân hàng chuyên cho vay doanh nghiệp có tỷ trọng huy động qua giấy tờ có giá cao như MBBank, OCB, Techcombank với khoảng dao động từ 10%-15%. Các ngân hàng còn lại có tỷ trọng huy động giấy tờ có giá tương đối nhỏ, thông thường chỉ chiếm dưới 7% trong cơ cấu nguồn vốn.

Sự khác biệt trong cơ cấu tiền gửi của các ngân hàng

Việc huy động nguồn tiền gửi không kỳ hạn hay có kỳ hạn được linh hoạt tùy thuộc vào nguồn lực và chiến lược đặt ra của từng nhóm ngân hàng. Nhóm ngân hàng quốc doanh bao gồm Vietcombank, Vietinbank và BIDV có lợi thế về uy tín Nhà nước cùng với mối quan hệ với các tập đoàn lớn nên dễ dàng huy động tiền gửi không kỳ hạn. Những khoản tiền lớn từ các doanh nghiệp này thường xuyên được gửi vào ngân hàng dưới dạng tài khoản thanh toán để phục vụ cho các hoạt động kinh doanh hàng ngày. Dù là tiền gửi không kỳ hạn nhưng xét trên quy mô lớn thì tỷ lệ này sẽ vẫn duy trì ổn định, do đó ngân hàng có thể sử dụng những khoản tiền này để đầu tư ngắn hạn hoặc cho vay ngắn hạn mà không lo ngại về việc khách hàng rút tiền đột ngột. Đây là những nguồn vốn có chi phí vốn thấp, mang lại mức sinh lời NIM rất tốt cho ngân hàng.

Các ngân hàng có hệ sinh thái cho vay doanh nghiệp như MBBank và Techcombank luôn dẫn đầu về tỷ lệ CASA. Gần 40% cơ cấu tiền gửi của các ngân hàng này được đóng góp bởi nguồn tiền gửi không kỳ hạn. Việc kết nối với mạng lưới khách hàng doanh nghiệp, cung cấp dịch vụ tư vấn tài chính chuyên sâu cũng như cho vay theo chuỗi các doanh nghiệp (tức là tiền giải ngân được thanh toán cho nhà cung ứng cũng có mặt trong hệ sinh thái) tạo điều kiện để dòng chảy vốn luôn lưu thông trong hệ thống. Sự phát triển về dịch vụ, tiện ích và chiến lược cho vay đặc biệt đã giúp cho ngân hàng MBBank và Techcombank thu hút được tiền gửi giá rẻ.

Một số ngân hàng có lợi thế về công nghệ, tiện ích thanh toán như ACB, Sacombank cũng thu hút được lượng lớn nguồn tiền gửi không kỳ hạn, chiếm khoảng 20% cơ cấu tiền gửi. Nhờ khai thác mạng lưới khách hàng hiệu quả và cung cấp nhiều tiện ích như Internet Banking, QR code, v.v, các ngân hàng bán lẻ có thể thu hút nguồn tiền gửi không kỳ hạn, giảm phụ thuộc vào nguồn tiền gửi tiết kiệm và mức lãi suất huy động cũng nằm dưới mức trung bình lãi suất (5%). Ngược lại, nhóm các ngân hàng có quy mô nhỏ hơn như ngân hàng Quốc dân, Bắc Á Bank, Việt Á Bank, nguồn tiền gửi không kỳ hạn chiếm một phần nhỏ trong cơ cấu tiền gửi, khoảng 5%. Chính vì vậy, các ngân hàng này phụ thuộc nhiều hơn vào hoạt động huy động tiền gửi tiết kiệm, và cũng nhạy cảm hơn trước các đợt tăng lãi suất huy động. Trong tháng 4 và tháng 5 vừa qua, các ngân hàng này cũng là nhóm ngân hàng đầu tiên tăng lãi suất tiền gửi tiết kiệm với mức điều chỉnh tăng từ 0.2% đến 0.6%.

Dựa trên những hiểu biết về cấu trúc huy động vốn của các ngân hàng thì chúng ta sẽ có thể đánh giá được tác động của xu hướng tăng lãi suất sẽ có thể ảnh hưởng đến các nhóm ngân hàng khác nhau như thế nào. Diễn biến lãi suất huy động của nhóm ngân hàng chuyên cho vay cá nhân và nhóm ngân hàng khác gia tăng mạnh hơn hẳn hai nhóm ngân hàng còn lại. Đối với nhóm chuyên cho vay cá nhân, VIB, VPBank và TPBank là những ngân hàng chính dẫn đến lãi suất huy động của nhóm tăng nhanh trong vòng 2 tháng vừa qua. Dù có lợi thế về CASA thì tỷ trọng 20%-25% phụ thuộc vào nguồn vốn liên ngân hàng khiến các ngân hàng này gặp áp lực tăng lãi suất huy động 3 tháng và 12 tháng. Trong khi đó, các ngân hàng nhỏ đang tích cực điều chỉnh lãi suất tăng cao hơn mức lãi suất huy động tại các ngân hàng lớn. Điều này giúp họ thu hút lại nguồn vốn tiết kiệm trước bối cảnh huy động tiền gửi toàn ngành tăng trưởng thấp trong 6 tháng đầu năm trong khi đó họ lại đang có kế hoạch đẩy nhanh tăng trưởng tín dụng trong năm nay.

Bức tranh tăng lãi suất huy động hiện nay đã gợi mở cho chúng ta nhiều điều về việc tìm hiểu cơ cấu nguồn vốn của ngân hàng. Điều này giúp giải thích tại sao áp lực tăng lãi suất xuất hiện tại một số ngân hàng, trong khi các ngân hàng còn lại vẫn có dư địa để duy trì lãi suất huy động thấp.