Giải mã cấu trúc chi phí của ngân hàng

Trong bối cảnh tăng trưởng kinh tế có kết quả tích cực trong quý 2, duy trì ổn định hệ thống tài chính vẫn là ưu tiên quan trọng để đảm bảo sự lưu thông của dòng chảy vốn. Mặt khác, các ngân hàng phải đối mặt với áp lực gia tăng chi phí khi lãi suất huy động gần đây và chi phí trích lập dự phòng tăng. Điều này làm nổi lên vấn đề trong cơ cấu chi phí của ngân hàng.

Bài toán tối ưu hóa chi phí là mục tiêu lâu dài của ngành ngân hàng. Để hiểu được bài toán này, bối cảnh của từng ngân hàng cần được kết hợp để phân tích. Với những ngân hàng không có lợi thế về nguồn vốn giá rẻ, cần tập trung vào việc tối ưu hóa chi phí huy động. Ngược lại, các ngân hàng có lợi thế về dịch vụ cần khai thác mạng lưới khách hàng hiện hữu để thu hút nguồn vốn giá rẻ và tăng cường bán chéo sản phẩm, cung cấp các dịch vụ tài chính chuyên sâu. Việc tối ưu hóa chi phí phải cân nhắc theo nguồn lực của từng ngân hàng, không chỉ tập trung vào cải tiến công nghệ thông tin.

Cơ cấu chi phí

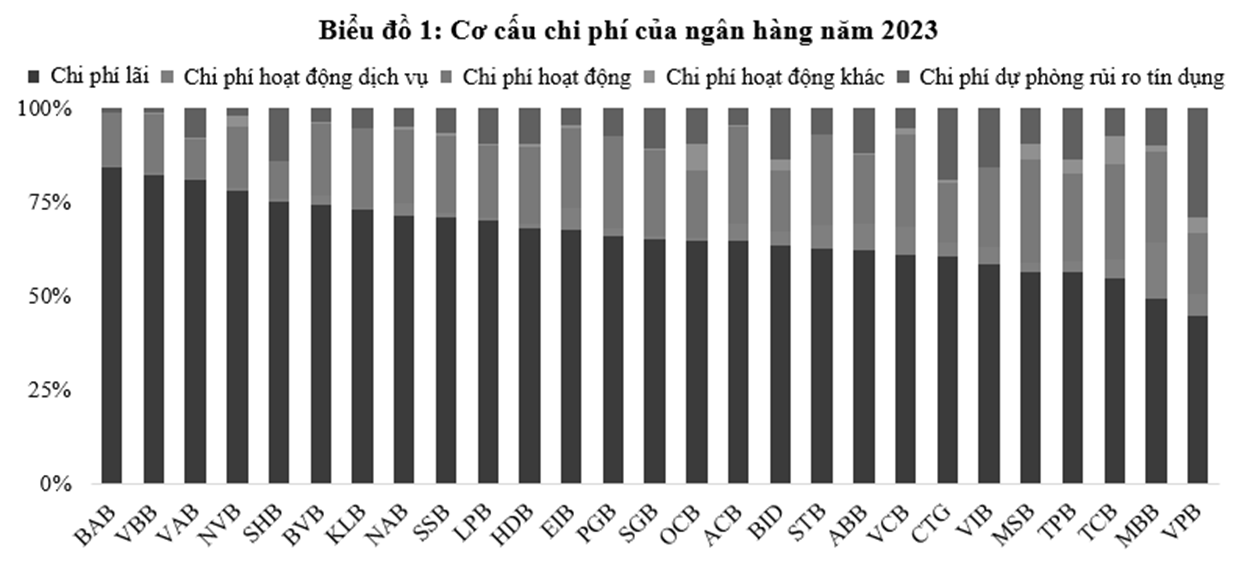

Ngân hàng đã triển khai nhiều hoạt động nhằm giảm thiểu chi phí vận hành. Hầu hết các ngân hàng đều có tỷ trọng chi phí lãi chiếm khoảng 50% tổng chi phí, việc số hóa các hoạt động giúp ngân hàng cải thiện hiệu quả trong các khâu cho vay và khai thác tối đa mạng lưới khách hàng hiện hữu. Các yếu tố như chiến lược kinh doanh, chất lượng sản phẩm dịch vụ và chất lượng tài sản của từng ngân hàng đều ảnh hưởng đến cấu trúc chi phí của ngân hàng. Vì vậy, bài toán tối ưu chi phí của mỗi ngân hàng lại khác nhau, để phân tích được bài toán này, chúng ta cần nhìn vào cấu trúc chi phí của từng ngân hàng.

Các ngân hàng quốc doanh như BIDV, Vietinbank và Vietcombank nằm trong top 10 ngân hàng có tỷ trọng chi phí lãi vay thấp nhất ngành. Uy tín lâu đời và vị thế lớn giúp họ thu hút lượng tiền gửi thanh toán lớn, duy trì tỷ lệ CASA từ 20% đến hơn 30%, tốt hơn hẳn mức trung bình ngành. Đối với Vietcombank, với chiến lược phát triển ngân hàng bán lẻ, việc thu hút tiền gửi, tiếp thị sản phẩm và chăm sóc các khách hàng nhỏ lẻ dẫn đến tỷ trọng chi phí hoạt động chiếm gần 25% cơ cấu chi phí, trong đó chi phí lương cho nhân viên cũng chiếm hơn 50% trong khoản mục chi phí này.

Ngân hàng như Techcombank và MBBank có tỷ trọng chi phí lãi thấp nhất nhờ chiến lược thu hút CASA tốt. Lượng tiền gửi không có kỳ hạn (CASA) chiếm 40% trong cơ cấu tiền gửi giúp giảm gánh nặng chi phí lãi. Khả năng phục vụ hiệu quả hệ thống khách hàng hiện hữu và tập trung vào cho vay doanh nghiệp là mấu chốt. Chiến lược kinh doanh này đòi hỏi hệ thống công nghệ, dữ liệu phân tích nhu cầu của khách hàng cũng như nhân viên có kỹ năng tư vấn tài chính chuyên sâu, cung cấp các gói dịch vụ phù hợp cho các nhà cung cấp, khách hàng trong hệ sinh thái doanh nghiệp. Điều này giải thích rằng tại sao các ngân hàng như MBBank và Techcombank phải duy trì từ 30%-40% cho các chi phí hoạt động dịch vụ, chi phí hoạt động (trong đó bao gồm chi phí lương cho nhân viên và chi phí công nghệ thông tin).

Ngân hàng như ACB và Sacombank tập trung vào khách hàng cá nhân và doanh nghiệp SME, dẫn đến tỷ trọng chi phí hoạt động và chi phí dịch vụ cao hơn để duy trì mạng lưới chi nhánh rộng và đội ngũ nhân viên phục vụ khách hàng nhỏ lẻ. Chi phí đầu tư ban đầu cho việc phát triển các dịch vụ mới dẫn đến tỷ lệ đầu tư CAPEX/ Tổng thu nhập của các ngân hàng này cũng đứng đầu ngành. Với quy mô nhân sự lần lượt là 13.300 người và 18.400 người, ACB và Sacombank lọt vào top 10 ngân hàng có số lượng nhân viên cao nhất năm 2023 cùng với các ngân hàng quốc doanh và các ngân hàng quy mô lớn khác như MBBank, VPBank. Trong khi đó, TPBank thu hút được lượng tiền CASA cao nhờ nền tảng công nghệ, cải thiện chi phí lãi và lọt vào top 5 ngân hàng có tỷ lệ CASA cao nhất năm 2023. Đối với VPBank, mặc dù có trọng số chi phí lãi thấp nhất, nhưng dựa trên chiến lược phát triển cho vay tiêu dùng, ngân hàng chịu nhiều áp lực trích lập dự phòng hơn các ngân hàng cùng nhóm.

Ngân hàng quy mô nhỏ và vị thế nhỏ hơn trong ngành như Bắc Á Bank, VietBank và Việt Á Bank phải chi trả hơn 80% chi phí cho việc huy động tiền gửi của khách hàng. Các ngân hàng này duy trì lãi suất huy động kỳ hạn 12 tháng cao hơn từ 0,5%-1% so với các ngân hàng quốc doanh. Khó khăn trong việc thu hút lượng tiền gửi không kỳ hạn (CASA) cũng đến từ nền tảng chất lượng dịch vụ kém hấp dẫn hơn. Với tỷ lệ CASA không quá 6%, điều này cũng giải thích vì sao các ngân hàng này luôn phải chịu gánh nặng chi phí lãi cao hơn hẳn các ngân hàng quy mô lớn.

Diễn biến chi phí trích lập dự phòng của các ngân hàng

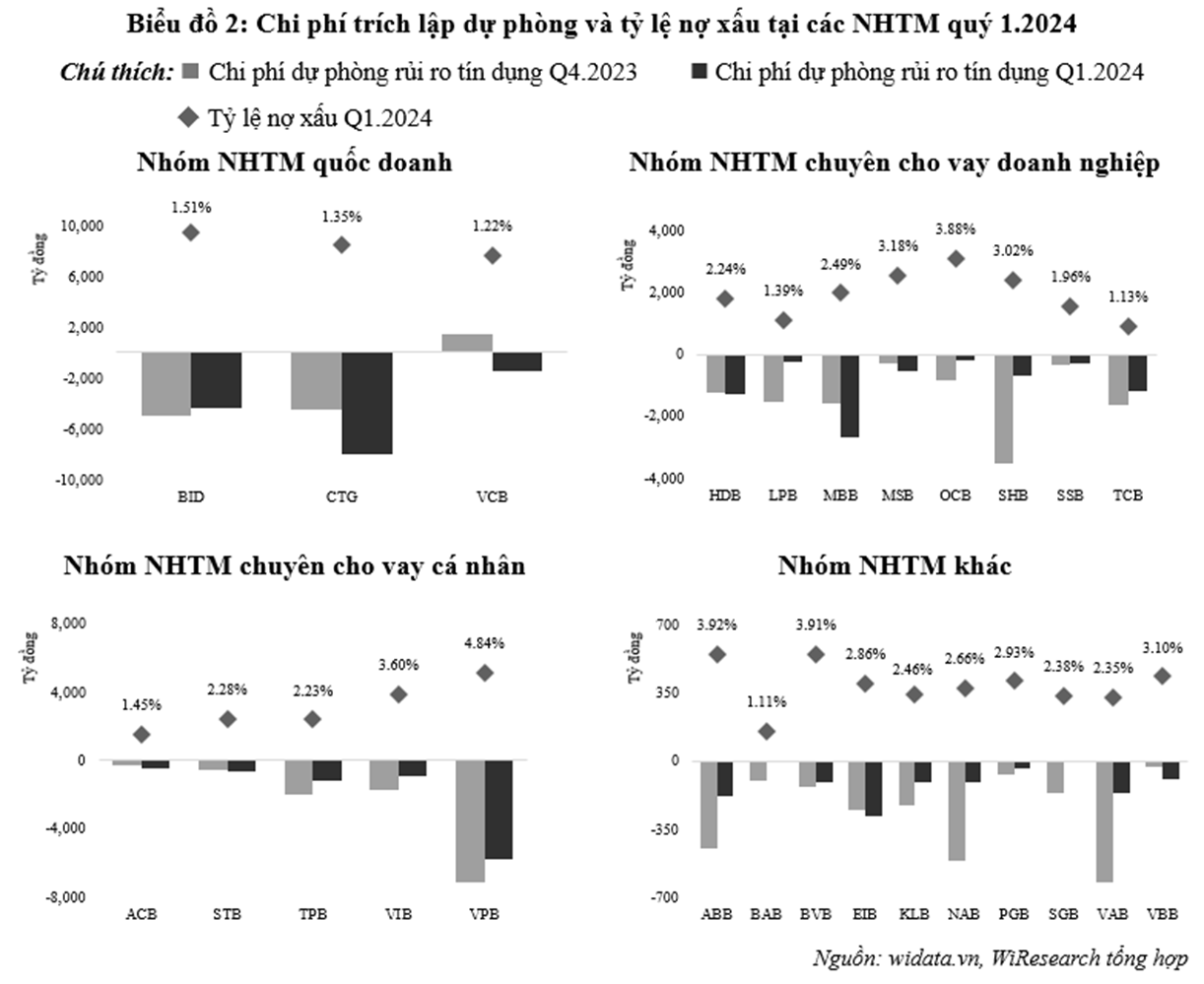

So với chi phí khác, chi phí trích lập dự phòng rủi to tín dụng khó lường hơn và có tác động trực diện lên kết quả lợi nhuận của các ngân hàng. Đối với chi phí lãi và chi phí hoạt động thì ngân hàng có quyền chủ động hơn nhờ vào chiến lược quản trị các kênh nguồn vốn và hệ thống quản trị nội bộ. Trong khi đó, ngân hàng lại khá bị động trong việc quản lý chi phí dự phòng rủi ro tín dụng, do chi phí này mang tính chất ước tính và phụ thuộc vào nhiều yếu tố bên ngoài như biến động kinh tế, sức khỏe tài chính của khách hàng vay, đặc biệt khi phát sinh nợ xấu, ngân hàng đều phải trích lập dựa trên quy định về mức trích lập tối thiểu.

Phần lớn ngân hàng đều giảm trích lập dự phòng rủi ro tín dụng so với quý trước. Biện pháp giảm chi phí dự phòng rủi ro tín dụng được sử dụng nhằm giảm tác động tiêu cực hơn đến tình hình lợi nhuận trước bối cảnh lãi suất cho vay phải duy trì ở mức thấp để hỗ trợ nền kinh tế. Đối với các NHTM quốc doanh, các ngân hàng quốc doanh đang gia tăng chi phí trích lập dự phòng nhằm củng cố tỷ lệ bao phủ nợ xấu. Trong đó, nhóm quốc doanh đã gia tăng 76% chi phí trích lập dự phòng chỉ sau 1 quý, trong khi nợ xấu tăng trưởng thấp hơn. Riêng Vietcombank cũng đã chuyển từ xu hướng hoàn nhập dự phòng sang trích lập thêm khoảng 1.500 tỷ đồng trong quý này. Vietinbank tăng gần như gấp đôi chi phí dự phòng rủi ro tín dụng, với hành động trích lập hơn 8.000 tỷ đồng trong quý 1/2024.

Đối với nhóm NHTM chuyên cho vay doanh nghiệp, phần lớn ngân hàng đều giảm chi phí trích lập dự phòng trong quý 1/2024. Nếu xét về số dư nợ xấu, chỉ có OCB và SHB giảm so với quý trước, còn Techcombank cũng có sự cải thiện về tỷ lệ nợ xấu, nhưng đến từ yếu tố dư nợ tăng nhanh hơn tốc độ tăng của nợ xấu. Trong khi các ngân hàng còn lại trong nhóm đều gia tăng nợ xấu nhưng tốc độ gia tăng chi phí dự phòng chậm hơn dẫn đến tỷ lệ bao phủ nợ xấu giảm. Riêng MBBank, tỷ lệ nợ xấu tăng nhanh từ 1,6% lên 2,5% tại quý 1, ngân hàng tăng mạnh chi phí trích lập dự phòng trong kỳ, khoảng 2.700 tỷ đồng.

Đối nhóm NHTM chuyên cho vay cá nhân, ACB, Sacombank gia tăng chi phí trích lập dự phòng so với quý trước. Trong khi đó, VIB và VPBank chuyên cho vay tiêu dùng hộ gia đình với tỷ lệ bao phủ nợ xấu mỏng nhất trong nhóm, dao động ở ngưỡng 50%. Trong bối cảnh số dư nợ xấu của VIB tăng 15% so với quý 4/2023, VPBank chỉ giảm 1%, chi phí trích lập dự phòng của 2 ngân hàng giảm so với quý trước sẽ làm tăng áp lực trích lập dự phòng trong những tháng sắp tới nếu tình hình nợ xấu toàn ngành vẫn chưa cải thiện, đặc biệt khi thông tư 02 về giãn hoãn nợ kết thúc vào cuối năm 2024.

Nhóm NHTM khác với quy mô nhỏ hơn có diễn biến nợ xấu khó lường hơn. Như phân tích cơ cấu chi phí, các ngân hàng này phải chi trả phần lớn từ 70%-80% chi phí lãi, do đó lãi suất đầu ra của các ngân hàng cũng phải cao tương ứng để có mức chênh lệch thu nhập. Với mức lãi suất cho vay cao, thì đây cũng là nhóm có ít khả năng chọn lọc được khách hàng tốt như nhóm quốc doanh. Tính tổng BCTC của 10 ngân hàng nhóm khác, nợ xấu của nhóm tăng 20% so với quý trước, trong khi nhiều ngân hàng giảm chi phí trích lập dự phòng hơn một nửa so với quý trước. Ví dụ như chi phí dự phòng thêm của An Bình Bank trong kỳ là 177 tỷ đồng so với 448,8 tỷ đồng của quý 4/2023, Nam Á Bank là 108,8 tỷ đồng so với 514 tỷ đồng quý trước, Việt Á Bank cũng chỉ trích lập thêm 167 tỷ đồng so với 621 tỷ đồng của quý trước.

Trong bối cảnh giảm lãi suất cho vay để hỗ trợ kinh tế, lãi suất huy động và lãi suất thị trường liên ngân hàng tăng nhẹ, việc kiểm soát chi phí trở nên cần thiết để đảm bảo lợi nhuận. Các chiến lược huy động vốn linh hoạt và ứng dụng công nghệ thông tin sẽ giúp cải thiện chi phí lãi và hoạt động. Đồng thời, tăng trưởng tín dụng có chọn lọc và các biện pháp xử lý nợ xấu sẽ giúp ngân hàng phát triển bền vững trong giai đoạn tới.